Современная казахстанская налоговая система динамично развивается, однако, на практике налоговое администрирование в стране является несовершенной, следовательно, остановимся более подробно на недостатках действующей системы.

К основным проблемам следует отнести: несогласованность и дублирование аудитов, многократность и продолжительность налоговых проверок; злоупотребление штрафами и неоправданное затягивание налоговых проверок.

Множественность видов разрешенных налоговых проверок создает возможности для непрерывных и несогласованных посещений субъекта контролирующими органами. Например, аудиты по НДС в различных офисах одной и той же компании зачастую проводятся разными местными органами в разное время. Существующий подход к продолжительности и количеству проверок не определён в новом Налоговом кодексе РК. В частности, налогоплательщик, имеющий структурные подразделения, может проверяться 180 рабочих дней в году, в календарных днях это составит 9 месяцев [1].

Ежегодный мониторинг налоговых услуг на основе социологических опросов показал, что 9% респондентов из числа 3944 респондентов подвергались выездным налоговым проверкам за оцениваемый период (2014 год), при этом средний и крупный бизнес в два раза чаще сталкивается с проверками, чем малый (15,5%, 15,3% и 7,3% соответственно) [2].

11,4% предприятий столкнулись с приостановлением и возобновлением налоговых проверок, доля таких предприятий значительно больше среди крупных предприятий (25%). Длительность налоговой проверки в среднем составляет 10 дней для малых предприятий, 12 дней для средних предприятий и 59 дней для крупных.

В 19% случаев проверка была внеплановой. Крупный бизнес чаще указывает на то, что проверки носят внеплановый характер (28,6%).

Уведомление о начале проверки предприятия получают в среднем за 12 календарных дней. В 15% случаев причина проверки для предприятий была неясной. При этом малый и средний бизнес чаще указывают на непонимание этих причин (15,2 и 17,6% соответственно), тогда как с крупным бизнесом это случается значительно реже (4,5%). В 18% случаев предприниматели не получали предварительного предписания (акта о назначении проверки) перед началом проверки и чаще с этим сталкиваются малый бизнес (21%) (таблица 1).

Таблица 1 - Информация о налоговых проверках в разрезе размера предприятий, % предприятий

|

Показатели |

Размер предприятия |

Итого |

|||

|

Малый (1-50 человек) |

Средний (51-250 человек) |

Крупный (более 250 человек) |

|||

|

Были выездные налоговые проверки в 2014 году |

7,3 |

15,5 |

15,2 |

9,0 |

|

|

|

Столкнулись с приостановлением и возобновлением налоговой проверки в 2014 году |

9,3 |

14,8 |

25 |

11,4 |

|

|

Плановые проверки |

66,7 |

72,1 |

66,7 |

68,2 |

|

|

Внеплановые проверки |

17,9 |

18,9 |

28,6 |

18,8 |

|

|

Причина проверки была не понятна |

15,2 |

17,6 |

4,5 |

15,2 |

|

|

Получили копию предписания (акта о назначении проверки) перед началом проверки |

79,1 |

87,9 |

85,7 |

82,0 |

|

|

Примечание – социологические данные мониторинга качества государственных услуг, оказываемых органами Комитета государственных доходов РК |

||||

Осведомленность о порядке проведения налоговых проверок в среднем респонденты оценили в 7,4 балла из 10 возможных. Данная оценка указывает на наличие пробелов в информированности налогоплательщиков. При этом недостаток информированности более характерен для малого бизнеса в сравнении со средним и крупным (7,3 балла против 7,6 и 8,4 соответственно) (рисунок 1).

54% респондентов отмечают, что особых проблем в процессе налоговой проверки у них не было. Среди выделенных проблем чаще отмечаются невежливость сотрудников (6%), их предвзятое отношение (5,4%), психологическое давление с их стороны (5%) и затягивание сроков проверки (5%) (рисунок 2).

Рисунок 2 - Проблемы, с которыми предприятия сталкиваются в процессе прохождения проверки, % ответов

Примечание – социологические данные мониторинга качества государственных услуг, оказываемых органами Комитета государственных доходов РК

Обжалование результатов проверки происходило в большинстве случаев (45%) в срок до 15 дней, но в 8,5% случаев этот срок затягивался более чем на 45 дней. 74% респондентов указывают, что им не сообщают о продлении сроков рассмотрения жалобы более чем на 30/40 дней в течение 3 дней (таблица 2).

Таблица 2 - Сроки рассмотрения обжалования, % ответов

|

Показатели |

Размер предприятия |

Итого |

||

|

Малый (1-50 человек) |

Средний (51-250 человек) |

Крупный (более 250 человек) |

||

|

До 15 дней |

56,7 |

14,3 |

66,7 |

44,7 |

|

До 30 дней |

20,0 |

50,0 |

47,0 |

27,7 |

|

До 45 дней |

13,3 |

28,6 |

33,3 |

19,1 |

|

Более 45 дней |

10,0 |

7,1 |

3,0 |

8,5 |

|

Примечание – социологические данные мониторинга качества государственных услуг, оказываемых органами Комитета государственных доходов РК |

||||

Удовлетворенность налоговой проверкой в целом в среднем составила 7,4 балла, обжалованием действий госоргана, должностных лиц 6,9 балла. Информацией по порядку проведения налоговой проверки 7,5 и информацией по процедуре обжалования 7,4. Относительно большую удовлетворенность этими пунктами демонстрирует крупный бизнес (таблица 3).

Таблица 3 - Удовлетворенность услугой и отдельными ее аспектами, средний балл

|

Показатели |

Малый бизнес |

Средний бизнес |

Крупный бизнес |

Средняя оценка |

|

В целом налоговой проверкой |

7,5 |

7,1 |

8,3 |

7,4 |

|

Обжалованием действий (бездействий) госоргана, должностных лиц |

7 |

6,7 |

7,9 |

7 |

|

Информацией по порядку проведения налоговой проверки |

7,6 |

7,2 |

7,4 |

7,5 |

|

Информацией по процедуре обжалования налоговой проверки |

7,5 |

7 |

7,9 |

7,4 |

|

Примечание – социологические данные мониторинга качества государственных услуг, оказываемых органами Комитета государственных доходов РК |

||||

Исходя из результатов социологического исследования, по нашему мнению, общий срок налоговых не может превышать одной трети общего рабочего времени субъекта предпринимательства в течение года. Реализация такого подхода конечно потребует корректировки сроков вех видов налоговых проверок.

В отечественной налоговой практике наметились негативные тенденции применения неадекватных форм администрирования. После принятия последней редакции Налогового кодекса РК стали массовыми жалобы, связанные с закрытием расчетных счетов предприятий.

В настоящее время в соответствии со статьей 587 Налогового Кодекса РК по результатам камерального контроля органы государственных доходов выставляют предприятием уведомления об устранении нарушений, выявленных по результатам камерального контроля, в связи с неисполнением уведомления на основании, которых блокируются расчетные счета предприятий. Исполнение уведомления об устранении нарушений, выявленных по результатам камерального контроля, осуществляется налогоплательщиком (налоговым агентом) в течение тридцати рабочих дней со дня получения (п.2 ст. 587 НК РК).

В случае согласия с указанными в уведомлении нарушениями налогоплательщик (налоговый агент) представляет в органы государственных доходов налоговую отчетность за период, к которому относятся данные нарушения. При несогласии направляется пояснение по выявленным нарушениям на бумажном или электронном носителе. При этом налогоплательщик вправе приложить к пояснению документы, подтверждающие достоверность данных, отраженных в налоговой отчетности.

На практике органами государственных доходов, как правило, такие пояснения не принимаются во внимание и налогоплательщику выставляется уведомление о приостановлении расходных операций по всем расчетным счетам, однако нередко ошибки в системе камерального контроля связаны с техническими сбоями налоговой информационной системы и не имеют никакого отношения к налогоплательщику.

В результате останавливается деятельность предприятий, в целом являющихся вполне законопослушными и добросовестными налогоплательщиками. Кроме того, замораживание расчетных счетов предприятий постоянно воспроизводит ситуацию искусственного неисполнения обязательств компаний перед контрагентами, включая финансовые организации, порождая в конечном итоге дополнительный дефицит оборотных средств.

Подобные действия органов государственных доходов налогоплательщики пытаются обжаловать в судебном порядке, однако такие заявления чаще всего остаются без удовлетворения.

Результаты социологического исследования подтвердили, что большая часть респондентов, проходивших ликвидацию предприятия, знакома с процедурой подачи жалобы (75%) и считают, что информация по обжалованию доступна (72%). Но при этом, что причины жаловаться были у 9% предпринимателей, только 1% (10 человек из 84 имевших причины) обратились с жалобой. То есть только каждый восьмой подает жалобу. Это указывает на то, что органы государственных доходов не получают достаточной обратной связи о качестве работы своих подразделений, поскольку большая часть услугополучателей не сообщает о возникающих у них трудностях (рисунок 3).

На достаточную осведомленность о процедуре подачи жалобы указывает то, что только 3,8% не подали жалобу из-за того, что не знают, как это делать. Большинство респондентов не стали этого делать из-за нежелания тратить на это свое время (60,6%), и достаточно большая доля тех, кто не верит в то, что это поможет (34,6%), что косвенно указывает на низкий уровень доверия к государственному органу.

По оценке респондентов, которые воспользовались возможностью подать жалобу, удовлетворенность данной процедурой, как и удовлетворенность результатами рассмотрения жалоб, составили 7,7 баллов.

На трудности в процедуре обжалования указывает то, что в большинстве случаев сроки рассмотрения жалоб были нарушены (65%), а 20% не знают какими должны быть сроков.

Следующей проблемой в системе налогового администрирования является неудовлетворенность населения разъяснением налогового законодательства.

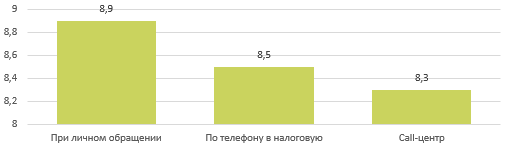

Несмотря на различные каналы предоставления информации о налоговых услугах, налогоплательщики по-прежнему предпочитают получать консультации при личном обращении к налоговым сотрудникам. Удовлетворенность эти каналом информации выше в сравнении с телефонными консультациями и работой call-центра, вероятно в силу того, что личный разговор дает больше возможности для получения ответов на дополнительные вопросы и разъяснений и по неясным пунктам. В то же время, эти данные указывают на необходимость повышения качества информирования по телефону, как технически более доступного и экономного средства (рисунок 4).

В целом на наличие проблем и сложностей в осуществлении ликвидации предприятия указывают 22,5% респондентов. Одной из основных проблем выступает необходимость бегать от одного специалиста к другому, на это жалуется 49,5% респондентов. Данный момент возникает в силу следующих причин – сложная процедура, состоящая из ряда этапов или недостаток компетенции специалистов, когда для получения исчерпывающей информации необходимо обойти несколько кабинетов и опросить ряд сотрудников. Другая выделяемая проблема также связана с уровнем профессионализма персонала – слабая организация труда, бесконтрольность, халатность сотрудников – 22%.

Как отмечают респонденты, уровень информированности слабый: отсутствует или очень сложно найти сотрудника, который владеет информацией о порядке предоставления услуги в общем от начала до конца, в основном, каждый сотрудник знает только свой этап, немного о предыдущем и последующем. Имеющиеся памятки о порядке оказания услуги не обновляются в плане соответствия законодательству и реальной ситуации в данном госоргане (номера кабинетов, наименование отделов и т.д.).

Налогоплательщик вовремя не узнает информацию или получает ее не полностью. Из-за того, что часто меняются кадры, дело переходит с одного сотрудника к другому. И сами сотрудники из-за того, что меняются часто, не совсем опытные.

Разумеется, налоговая система должна быть стабильной. Постоянные корректировки, вносимые в налоговое законодательство, вызывают недовольство всех субъектов налоговых правоотношений, а вот наличие проблем бюджетной обеспеченности свидетельствует о том, что действующая налоговое администрирование не в полной мере отражает состояние экономического и политического развития страны и уровень общественного сознания.

Поводя итог, можно сделать вывод, что условием наиболее полного формирования налогового администрирования в Республике Казахстан является общий учет всех факторов, которые влияют на его функционирование.

Г.

И. Жакенова

Г.

И. Жакенова