В современных условиях эффективное функционирование банковской системы страны может быть успешно только в случае организованного процесса развития рынка потребительского кредитования. Под влиянием финансовой глобализации и макроэкономической ситуации роль банковского кредитования в России значительно возрастает.

Рынок потребительского кредитования представляет собой сегмент финансового рынка и включает в себя такие элементы, как выдача банками потребительских кредитов клиентам, экспресс-кредитование, POS-кредитование, которое направленно, непосредственно, на предоставление займов в торговых точках. Сейчас фактически каждый банк имеет возможность предоставлять населению услуги потребительского кредитования.

Вопросы о состоянии, динамики потребительского кредитования в России и проблемах его текущего развития достаточно актуальны на сегодняшний день. Деятели различных сфер общества ведут многочисленные дискуссии о тенденциях развития системы потребительского кредитования как важнейшего элемента социально-экономического развития страны.

В экономике развитых государствах кредитование населения способствует более полному удовлетворению потребностей физических лиц, а также и создает новые потребности, которые необходимы для активизации общественного производства товаров и услуг. При эффективном потребительском кредитовании оптимально сочетаются и учитываются интересы участников кредитных отношений – государства, банков и заемщиков.

В соответствии с федеральным законом от 21.12.2013 №353-ФЗ «О потребительском кредите (займе)», потребительский кредит (заем) – это «денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности» [1].

Зарождение и развитие рынка потребительского кредитования можно разделить на несколько этапов:

- С начала 1990 г. По 1998 г. происходил период становления системы кредитования населения, который, в свою очередь, завершился экономическим кризисом огромного масштаба.

- Период с 1999 г. по 2004 г. можно отнести к этапу, когда отечественный рынок кредитных услуг начал свое формирование в посткризисный период, при этом данный этап характеризовался значительным улучшением экономической ситуации в стране.

- Максимальной активности рынок потребительского кредитования достиг на этапе 2005-2007 гг.

- С 2008 г. по настоящее время происходит развитие рынка кредитных услуг населению, который подвергся влиянию мирового финансового кризиса, экономических санкций против России с 2014г. и достаточно значительному ухудшению нефтяной конъюнктуры на мировом уровне.

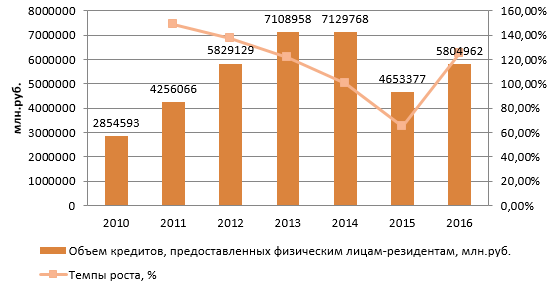

Нестабильную, но положительную до 2014 года динамику потребительского кредитования можно проследить на рисунке 1.

Рисунок 1 - Динамика объемов и темпов роста потребительского кредитования в России в 2005-2015 гг. (составлено автором на основе источников [2], [3])

На снижение темпов роста потребительских кредитов в РФ оказало, в первую очередь, влияние финансового мирового кризиса в 2008 году. К 2009 году темп прироста банковского сектора достиг -11%, происходит значительное сокращение объемов потребительского кредитования. Далее можно проследить последовательное улучшение ситуации на рынке потребительского кредитования, о чем свидетельствует показатель темпа прироста банковского сектора в данном сегменте, который в 2010 г. уже составил 14%.Банки осуществляли наращивание кредитных портфелей с помощью процесса рефинансирования кредитов, которые были выданы ранее, что обусловило оживление процесса кредитования в посткризисный период. Около 80% договоров, которые были заключены в этот период, были связаны с перекредитованием населения и предприятий.

За 2011 г. сумма потребительских кредитов в России увеличилась более, чем на 1,5 трлн. руб. – что на 36% больше, чем сумма задолженности российских граждан перед банками. В 2012 году объем потребительских кредитов составил 7,7 трлн. руб. - что на 39% больше суммы выданных кредитов физическим лицам в 2011 году. В 2013 году темп прироста составил 29%, а объем выдачи кредитов населению составил 9, 96 трлн. руб. К 2014 году объем задолженности физических лиц увеличился на 14% по сравнению с 2013 годом. Несмотря на абсолютный прирост показателя кредитной задолженности в 2013 году, можно отметить, что темп роста этого показателя значительно замедлился.

Основными факторами, которые оказали главное влияние на денежно-кредитную политику в 2014-2015 гг., являлись: падение курса рубля, введение санкций против российской банковской системы, падение мировых цен на нефть. В связи с чем, несомненно, произошло ухудшение уровня экономической ситуации в Российской Федерации и конечные итоги деятельности банковского сектора РФ. В 2015 году объем кредитов, выданных физическим лицам, составил 10,9 трлн. руб. – что на 4% меньше показателей 2014 года.

В свою очередь, согласно данным Банка России и анализу представленной диаграммы, максимального значения объем кредитования физических лиц достиг в 2014 году и составил 11,3 трлн. руб., а минимального – в 2005 году и составил всего 1 трлн. руб.

В 2015 г. темпы прироста совокупных банковских активов составили всего 6,9%, что немногим отличается от показателя кризисного 2009 г. (5%), тогда как среднегодовой показатель прироста активов с 2010 по 2014 гг. составляет 21,6%. При этом уровень прибыли банковского сектора на начало 2016 г. оказался самым низким за последнее десятилетие (192 млрд. руб.), составив 94% даже от минимального показателя декады – 205 млрд. руб. в 2009 г.[4].

Необходимо отметить, что если в 2014 г. совокупный объем банковских активов составил 77,3 трлн. руб., а темпы прироста этого портфеля составили 36%, то по истокам 2015 г. наращивание активов хоть и продолжилось (83 трлн. руб.), но темп прироста составил всего 6%. Совокупный объем кредитов банковского сектора в 2014 г. достиг 52 трлн. руб. при темпах прироста, равных 29%, а по итогам 2015 г. аналогичные показатели составили, соответственно, уже 57,5 трлн. руб. и 10,4%. В 2014 году объем портфеля потребительских кредитов банковского сектора РФ составлял 11,3 трлн. руб., а в 2015 г. этот показатель составил всего 10,9 трлн. руб., т.е. всего 96% от объема кредитов населению 2014 года.

Для более детального представления ситуации на рынке потребительского кредитования проанализируем информацию о кредитах, предоставленным физическим лицам - резидентам в рублях за период 2010-2015 гг.

Рисунок 2 - Динамика объемов и темпов роста потребительского кредитования лиц – резидентов в России в 2010-2016 гг. (составлено автором на основе источника [5])

Как и на предыдущем графике можно наблюдать положительную, но нестабильную динамику объемов потребительского кредитования до 2014 года. К 2015 году сумма потребительских кредитов, выданных резидентам страны, равнялась 465 377 млрд. руб., а цепной темп роста принял отрицательное значение и составил -35%, что, в свою очередь, свидетельствует о значительном замедлении развития рынка кредитования физических лиц. Но согласно данным Статистического бюллетеня Банка России по состоянию на 01.11.2016 г. объем кредитов, предоставленных физическим лицам-резидентам, составил 5 804 962 млрд. руб. – что на 25% больше, чем показатели объема за 2014 год. Следовательно, можно сделать вывод, что происходит постепенное оживление сегмента рынка потребительского кредитования населения, несмотря на преобладающие негативные тенденции, выражающиеся в замедлении прироста суммы выданных кредитов населению.

Необходимо также учесть тот факт, что в период финансового кризиса многие банки-лидеры в 2015–2016 гг. многие банки-лидеры на рынке потребительского кредитования произвели сокращение объемов деятельности в данном виде кредитования.

|

|

Банки |

Объем кредитов |

Объем кредитов |

Изменение |

Изменение |

|

1. |

Сбербанк России |

4 287 681 683 |

4 302 050 119 |

+14 368 436 |

+0,34% |

|

2. |

ВТБ 24 |

1 554 527 786 |

1 551 689 956 |

-2 837 830 |

-0,18% |

|

3. |

Россельхозбанк |

320 925 353 |

322 739 507 |

+1 814 154 |

+0,57% |

|

4. |

Газпромбанк |

305 287 834 |

307 368 317 |

+2 080 483 |

+0,68% |

|

5. |

Альфа-банк |

230 423 172 |

232 013 953 |

+1 590 781 |

+0,69% |

|

6. |

ВТБ |

219 831 975 |

222 564 507 |

+2 732 532 |

+1,24% |

|

7. |

Райффайзенбанк |

178 190 364 |

176 191 903 |

-1 998 461 |

-1,12% |

|

8. |

Русский стандарт |

153 473 070 |

152 354 323 |

-1 118 747 |

-0,73% |

|

9. |

Росбанк |

155 045 261 |

148 921 668 |

-6 123 593 |

-3,95% |

|

10. |

Хоум кредит энд финанс банк |

148 393 697 |

148 443 608 |

+49 911 |

+0,03% |

Таблица 2 - Изменение рейтинга банков по объему потребительского кредитования, тыс.руб.[6]

Прирост кредитования у Сбербанка обусловлен его лидерской позицией на рынке, возможностью не прибегать к значительному ужесточению требований по кредитованию и способностью держать ставки по кредитам средними - ниже средних на рынке. Наибольший провал среди ТОП-5 банков отмечен у Альфа-банка, что логично, т.к. частный банк, преследуя сохранение высокой прибыльности, значительно повысил требования к клиентам и уровень процентной ставки по кредитам. Ставки по кредитам находились на рекордных значениях в 25–35 % годовых. Понижение ключевой ставки с февраля 2015 г. не вызвало мгновенной реакции со стороны банков. Во втором квартале 2015 ставки по кредитам снизились на 5-6%. Только в конце 2015 - начале 2016 года средние полные ставки по нецелевым потребительским кредитам и ипотеке для населения наличными в рублях приблизились к докризисному уровню. Процент по ипотечному кредитованию находится в диапазоне от 10,9% до 17%, по потребительскому нецелевому кредиту от 17% годовых в зависимости от вида кредита и наличия поручителей[7]. Снижение ставок и стабилизация ситуации снова вызвали рост рынка кредитования. Первый квартал 2016 года показывает динамику и объемы кредитования схожие с показателями 2014 года. Политика ЦБ и дальше предполагает снижение ключевой ставки, что должно стимулировать кредитование и тормозить объемы вкладов в банки, а так же снижать уровень инфляции[8].

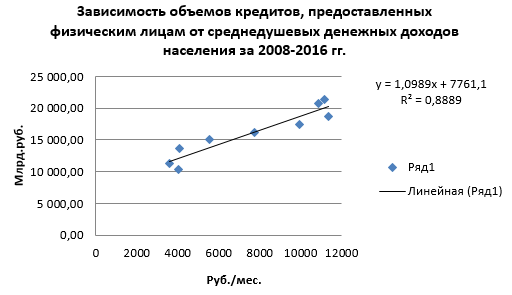

Для выявления тенденций развития рынка кредитования проанализируем зависимость объемов кредитов, предоставленных физическим лицам в млрд. руб. с 2008 года по 2016 г от среднедушевых денежных доходов населения по РФ в рублях в месяц[9].

Представим зависимость данных параметров в виде точечной диаграммы.

Рисунок 3 - Зависимость объемов кредитов, предоставленных физическим лицам от среднедушевых денежных доходов населения за 2008-2016 гг.

С помощью дополнительных эконометрических расчетов [10] найдены значения соответствующих показателей модели, которые необходимы для качественного регрессионного анализа зависимости объема кредитов, предоставленных физическим лицам от их уровня доходов[11], полученная модель имеет вид y = 1,098x + 7761, что дает наглядный экономический результат, свидетельствующий о прямолинейной связи между объемом кредитов, предоставленных физическим лицам и их уровнем доходов.

Линейный коэффициент корреляции = 0, 942, что свидетельствует о сильной прямой линейной связи между признаками[10].

Коэффициент детерминации = 0,888 показывает, что уравнением регрессии объясняется 94,2 % дисперсии результативного признака, т.е. среднедушевых денежных доходов населения РФ, а на долю прочих факторов приходится 5,8%. проведенная проверка статистической значимости уравнения регрессии указывает на превышение расчетных статистик, подтверждающих надежность оценок, табличным значениям [12]. Кроме того, проведенные исследования выполнения условий теоремы Гауссова-Маркова подтверждают несмещенность и состоятельность полученных оценок модели. Следовательно, при таких условиях регрессионная модель имеет высокое практическое значение.

Таким образом, можно сделать вывод, что рост доходов населения стимулирует потребительскую активность. Данная тенденция на фоне современной экономической ситуации в стране предоставляет большую возможность населению планировать будущие поступления и расходы. В связи с чем, на сегодняшний день можно увидеть повышение спроса на более капиталоемкие товары и услуги, например, приобретение недвижимости в кредит. Несомненно, рост доходов населения свидетельствует о повышении уровня жизни, следовательно, происходит увеличение уровня потребностей населения и, соответственно, увеличивается потребительский спрос на рынке кредитования [13].

Рост благосостояния населения страны можно считать главным фактором развития рынка потребительского кредитования. Удовлетворение потребительских нужд населения является довольно сложным процессом, который включает в себя взаимодействие доходов и расходов граждан. Возникновение неудовлетворенных потребностей у населения происходит в случае частичного процесса удовлетворения расходов доходами. Проблему частично удовлетворенных потребностей можно решить с помощью механизма сбережений, но в данном случае образуется временной разрыв между моментом возникновения и удовлетворения потребности, ведь для накопления сбережений также необходимо определенное количество времени [14]. А проблема уменьшения временного разрыва решается посредством кредитования населения.

На сегодняшний день успешное и эффективное функционирование рынка потребительского кредитования возможно при устранении проблем, характерных для системы кредитования в банковском секторе. К числу таких несовершенств относятся:

- предоставление физическим лицам узкого спектра видов потребительских ссуд;

- преобладание сложного процесса оформления выдачи потребительских ссуд;

- отсутствие экономически обоснованно процентной политики;

- отсутствие системы мониторинга кредитного риска;

- преобладание проблем с возвратом кредитов и регулированием проблемными активами кредитного портфеля.

Таким образом, можно выявить преобладание перспектив для развития рынка потребительского кредитования в России, но только в случае тотальной ликвидации всех проблем и совершенствования кредитной системы в общем [14]. Так, к настоящему времени в экономике России сформировалась ситуация, которая вполне располагает к росту потребительского кредитования при наличии трех главных факторов: рост доходов населения, стремительное развитие розничной торговли, уменьшение стоимости кредита, что, соответственно, является результатом макроэкономической стабилизации ситуации в стране.

Научный руководитель: Мендель Анна Владимировна,

кандидат экономических наук, доцент Саратовского социально-экономического института РЭУ им. Г.В. Плеханова, г. Саратов, Россия

Irina Kalmikova

Irina Kalmikova