Финансовая деятельность коммерческого банка должна быть нацелена не только на повышение его финансовой устойчивости и прибыльности, но и играть значимую роль в социально-экономической сфере. Принимая участие в модернизации экономики, банк направляет часть своих финансовых средств на финансирование реализуемых государством крупномасштабных проектов. При этом государство выступает гарантом возврата кредитов.

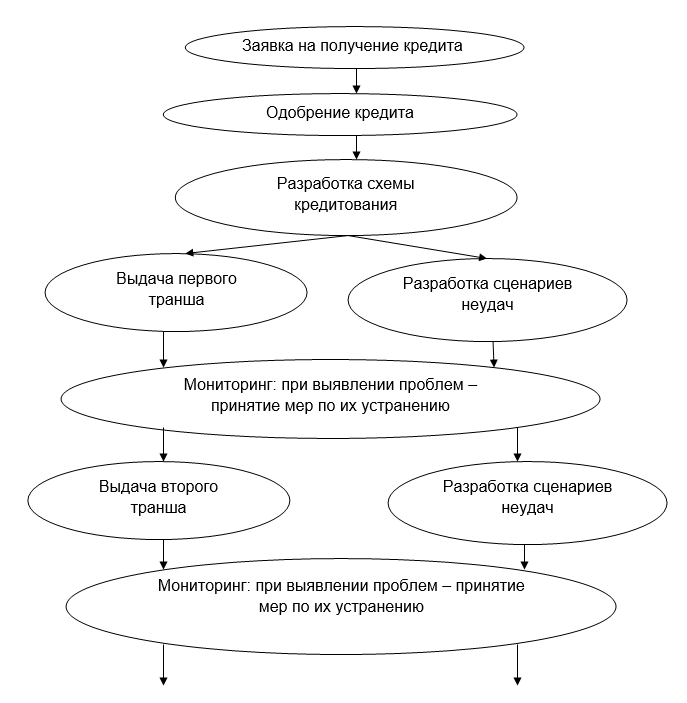

Здесь возможно применение такого инструмента как поэтапное кредитование, смысл которого состоит в том, что объект, строительство и запуск которого планируется в течение, скажем, 3-5 лет, банк будет финансировать несколькими траншами. При этом следующий транш будет выдаваться только после полного и эффективного освоения денежных средств предыдущего транша. Учитывая, что модернизационные проекты сопряжены со множеством рисков, менеджерам банка следует разрабатывать сценарии неудачи (рисунок 1).

В процессе кредитования проекта по стадиям создания и развития нового производства или нового продукта банку можно предложить следующий механизм действий.

Самая первая и рискованная стадия – это научно-исследовательские работы. На данном этапе инновационно активному предприятию сложнее всего получить от банка кредит, т.к. четких доказательств рентабельности проекта обычно не предоставляется.

В этой связи банку необходимо дифференцированно подходить к каждой отрасли, т.е. избирательно устанавливать процентные ставки для каждой отрасли с учетом средней рентабельности по каждому направлению. При этом банк рассчитывает среднеотраслевую рентабельность и устанавливает определенную ставку для конкретной отрасли.

Такой подход обеспечит:

– диверсифицированное вложение средств банка;

– минимизацию рисков невозврата кредитов;

– финансирование предприятий приоритетных отраслей, в том числе на стадии НИОКР.

Для повышения эффективности проектного финансирования модернизации национальной экономики необходима льготная ставка рефинансирования, чтобы снизить себестоимость кредита. Если государство сможет предоставить банку такую ставку, это приведет к росту объемов кредитования приоритетных проектов.

Мы считаем, что предлагаемая система кредитования выгодна и государству и банкам. Во-вторых, реализуемые в стране инновационные проекты, так или иначе, являются частью государственной программы социально-экономической модернизации. Следовательно, государство заинтересовано в их реализации. Во-вторых, существуют договора концессии, согласно которым по истечении строительства активы могут быть переданы в собственность государства.

На стадии научной разработки проекта государство должно выступить гарантом банку по выплате кредита и взять на себя риски по невозврату ссуды. Для банка же выгода в таком случае очевидна, а риски минимальны.

Кроме того, банку можно порекомендовать повышение эффективности инвестиционной деятельности путем направления части активов в высоколиквидные и надежные ценные бумаги, в том числе тех предприятий, которые кредитуются данным банком в рамках проектов модернизации национальной экономики. В этом случае банк будет заинтересован в развитии того предприятия, в которое он вложил деньги.

Благодаря подобным денежным вливаниям произойдет стабилизация доходов банка, в то время, когда остальные источники доходов могут быть менее прибыльными. К тому же таким образом обеспечивается достаточная диверсификация активов и вывод части доходов банка из-под налогообложения [1].

Для повышения эффективности проектного финансирования мы предлагаем провести модернизацию организационной структуры коммерческого банка путем внедрения проектной структуры управления (рисунок 2).

Проектная структура управления предполагает создание временного подразделения, формируемого на определенный срок в рамках реализации какого-либо проекта или для решения какой-то важной задачи. Она способствует привлечению самых квалифицированных работников для реализации крупного или особо значимого проекта. При этом обеспечиваются своевременная реализация и высокое качество проекта при оптимальном соотношении финансовых и трудовых затрат [2].

При кредитовании крупномасштабных проектов банку нужно сформировать проектную группу, т.к. кредитуемые проекты требуют к себе особого внимания не только со стороны банка, но и со стороны государства и самого инновационно активного предприятия. В состав проектной группы могут входить представители всех заинтересованных в реализации проекта сторон, а также представители научного сообщества в качестве экспертов.

Анализируя ситуацию с нежеланием банков из-за высоких рисков кредитовать долгосрочные проекты, мы пришли к выводу, что коммерческий банк должен иметь такую структуру управления, которая позволяет самостоятельно отслеживать и минимизировать проектные риски.

Независимо от того, выберет банк путь финансирования через участие в уставном капитале кредитуемого субъекта, или же прибегнет к классической форме кредитования, новая организационная структура банка позволит ему максимально участвовать в реализации проекта, постоянно контролировать ситуацию и своевременно принимать меры по корректировке проекта или полному прекращению финансирования.

Алгоритм предлагаемой системы финансирования модернизационных проектов предусматривает следующие этапы реализации проекта:

- Заявитель подает заявку на кредит.

- Проверка специалистом отдела кредитования наличия и корректности представленных документов.

- На прединвестиционной стадии формируется группа экспертов, способных оценить качество представленного проекта и целесообразность для банка в его финансировании. В состав экспертной группы входят юрист, работник службы безопасности, научные консультанты, финансовый аналитик, риск-менеджер. При необходимости к проведению экспертизы можно привлечь специалиста по маркетингу или же поручить анализ рынка одному из научных консультантов.

Примечание – авторская разработка.

Рисунок 2 – Адаптивная модель организационной структуры банка

- Эксперты рассматривают проект и по итогам экспертизы выносят свои заключения о целесообразности кредитования. Юрист:

– проверяет правосубъектность клиента и достоверность предоставленных документов;

– права клиента на основные средства;

– не являются ли активы залоговым обеспечением по другому займу;

– анализирует риски, возможные при сделке и т.д.

Служба безопасности осуществляет проверку достоверности представленных в проекте сведений, отсутствие уголовных и гражданских дел в отношении субъектов проекта и т.д.

Научные консультанты – третье звено экспертной группы. Число их может варьироваться в зависимости от специфики и сложности проекта. Здесь могут работать кредитные эксперты, служба андеррайтинга, технический консультант (может быть представителем ученого сообщества), маркетолог. Они проводят анализ отрасли, технический аудит, проверку проектно-сметной документации, проверку объекта на соответствие существующим нормативам, нормам и правилам, а также законодательству РК.

Главная задача банка своевременно выявить проектные риски и принять меры по их устранению. В особенности это касается финансовых рисков. Финансовые аналитики и риск-менеджеры, выбранные в проектную группу, должны провести тщательную финансовую проверку проекта, выполнить расчет прогнозных величин денежных потоков, оценить риски проекта и дать рекомендации по страхованию и другим возможным способам минимизации риска.

- Заявка на финансирование проекта со всеми необходимыми документами по проекту представляется в Комитет по кредитованию модернизационных проектов (далее – Комитет).

- После одобрения Комитетом кредита Правление банка формирует состав проектной группы, которая будет курировать проект на всех стадиях его реализации.

- Разработка схемы кредитования. Например, стоимость инвестиционного проекта по созданию в регионе предприятия по оригинальному и элитному семеноводству составляет – 1963672126 тенге с учетом затрат на выполнение плана производства сельскохозяйственной продукции в 2017, 2018 и 2019 годах.

Общая стоимость инвестиционного проекта с учетом банковских 3% годовых (соответственно 0,25 % в месяц за 168 месяцев или 14 лет), без учета льготного периода – 3,5 года – май 2017 август 2019 гг. составит 42 % от стоимости проекта. Отсюда общая стоимость проекта с процентами банка – 2788414419 тенге или 13471902 евро.

Общая сумма инвестиционного займа распределена на три года (2017, 2018, 2019 гг.), в течение которых планируется проведение строительно-монтажных работ и приобретение основных средств.

Исходя из этой схемы, составлен график погашения займа и срок льготного периода. Для каждой суммы, освоенной в какой-либо из трех лет (2017, 2018, 2019 годы) рассчитан отдельный график погашения займа. Суммарный срок реализации проекта и погашения заемных средств – 17 лет (2017-2034 годы).

Схема погашения инвестиционного займа с 2019-2034 годы:

– по траншу 2017 г., сумма – 1313343191 тенге с размером ежемесячного платежа – 9120438 тенге, срок погашения – с сентября 2020 г. по август 2032 г.

– по траншу 2018 г., сумма – 780756037 тенге с размером ежемесячного платежа – 5421916 тенге, срок погашения – с сентября 2021 г. по август 2033 г.

– по траншу 2019 г., сумма – 694315190 тенге с размером ежемесячного платежа – 4821633 тенге, срок погашения – с сентября 2022 г. по август 2034 г.

Согласно разработанной схеме, график платежей имеет гибкую структуру, т.е. возврат заемных средств, производится с погашения суммы первого транша, оприходованной в 2017 г. (914,18 млн. тенге) с сентября 2020 г. Далее, в 2021 году, производится погашение суммы второго транша, оприходованной в 2018 году (553,53 млн. тенге), в 2024 году, соответственно производится погашение суммы третьего транша, оприходованной в 2017 году (495,95 млн. тенге).

Отсюда следует, график ежегодного увеличения ежемесячного платежа по займу:

– сентябрь 2020 года по август 2021 года – 9120438 тенге;

– сентябрь 2021 года по август 2022 года – 9120438+5421916 = 14542354тенге;

– сентябрь 2022 года по август 2032 года – 9120438+5421916+4821633 = 19363987 тенге.

Начало снижения ежемесячного платежа, по графику платежей с сентября 2032 года.

В результате данной схемы возврата заемных средств, заемщику предоставляется возможность более основательно развить производство и даже начать получать устойчивую прибыль. Для банка же выгода состоит в том, что кредитование производится частями и в случае неуплаты кредита или других отклонений, выявленных в результате мониторинга, финансирование кредита будет приостановлено.

- Перед каждым этапом кредитования необходимо разработать сценарии неудач, которые могут возникнуть в результате реализации проекта. Например, по приведенному проекту: В связи с тем, что Восточный Казахстан находится в зоне рискованного земледелия, в отдельные годы может произойти невыполнение запланированных показателей по валовому сбору элитных семян картофеля, следовательно, невозможность реализации запланированного объема продаж и снижение поступлений денежных средств. В этом случае необходимо прописать возможные объемы снижения и наладит поиск путей для выплаты по кредитному договору. При приближении проекта к критической точке, после которой снижение объемов вызовет риск невыплаты кредита, банк либо приостанавливает дельнейшее финансирование, либо пересматривает сумму кредита. В случае с рассматриваемым проектом, у заемщика есть параллельный бизнес, который позволит обслуживать кредит.

- После разработки схемы финансирования проекта и подписания кредитного договора, начинается процесс кредитования. Выплата первого транша производится в размере 1 млрд. 313,3млн.тг. Выплата второго транша планируется через год, следовательно, в течение года банк будет производить мониторинг проекта. Для проведения мониторинга будет подключена все та же проектная группа. Для этого будет составлен график проведения проверок на месте реализации проекта. Заемщик, согласно договору, будет обязан предоставлять отчетные данные о ходе освоения кредита и движении денежных потоков. Проверку будут осуществлять представители банка из числа членов проектной группы или же сам руководитель проекта. Рекомендуется проводить мониторинг раз в квартал или полугодие. Это поможет выявить проблему на ранних стадиях и принять соответствующие меря для ее устранения.

Если при проверке будут выявлены несоответствия запланированных показателей фактическим и разрыв этот превысит 30 %, банк приостановит выплату второго транша и реализует один из вариантов сценария неудачи и антикризисных мероприятий по нему. Здесь может быть начата реализация залогового имущества по проекту, вмешательство в управление проектом научных консультантов для помощи предприятию, дополнительное финансирование или страхование. Если запланированные показатели проекта соблюдены, то осуществляется выдача второго транша по договору.

- После завершения финансирования проектная группа банка участвует в реализации проекта, проверяя корректность его хода и вмешивается в управление при возникновении факторов риска для прибыльности проекта.

Согласно договору, заявитель инновационного проекта может предложить кредитору часть прибыли проекта (в нашем примере заемщик предлагает банку 12,1% в уставном капитале), отсюда следует, что акционеры банка имеют право участвовать в управлении данным предприятием и иметь право получить часть прибыли.

Таким образом, предлагаемый финансовый механизм подразумевает участие банка на всех стадиях реализации проекта. Это позволяет банку способствовать успешной реализации проекта не только своими средствами, но также своим интеллектуальным капиталом.

А.

А. Кайгородцев

А.

А. Кайгородцев