Аннотация: В данной статье рассматривается проблема развития ипотечного кредитования в РФ за период 2012-2014гг. и пути ее решения.

Ключевые слова: ипотека, кредит, курс, санкции, риск, государство.

В настоящее время предоставление гражданам доступного жилья становится очень актуальной проблемой. Значительная часть населения России из-за высоких цен на недвижимость не может заплатить полную стоимость квартиры, дома. Вследствие чего они обращаются в банк за ипотечным кредитованием.

Ипотечное кредитование является важнейшим элементом рыночной экономики, развитие которого необходимо для решения многих социально-экономических проблем. Ипотечное кредитование способно обеспечить решение с одной стороны улучшение жилищных условий населения, а с другой стимулирование спроса на рынке недвижимости. В силу этого исследование ипотечного кредитования в России является актуальным.

Рассмотрим более детально динамику выдачи ипотечного кредитования за период 2012-2014гг в РФ.

Диаграмма 1

По данным диаграммы 1, мы можем сделать вывод, что объемы выдачи ипотечного кредитования в России с каждым годом увеличивается. Так, по итогам 2014 года, было выдано более 1 млн. ипотечных кредитов на общую сумму 1,76 трлн. рублей, что на 23% превышает уровень 2013 года в количественном и в 30% – в денежном выражении.

На такой рост выдачи ипотечного кредитования могло послужить макроэкономическая нестабильность экономики и снижение курса рубля, что повлекло людей вкладывать свои сбережения в недвижимость. Также особая роль сыграла сниженная ставка процента в первом полугодии 2014 года.

Диаграмма 2

По данным диаграммы 2, можно сделать вывод, что средняя ставка по кредиту в первом полугодии 2014 года равна 12,2%, что по сравнению с 2013 годом она уменьшилась на 0,5 пункта. Такое уменьшение ставки повлекло изменением рыночных долей участников: в условиях роста ставок по ипотеке заемщики все чаще делали выбор в пользу банков, предлагавших наименьшие ставки. Дополнительным фактором стало сокращение объемов выдачи кредитов с высоким уровнем риска, и, соответственно, с высокими ставками.

Мы можем отметить, что в первом полугодии 2014 года ипотечный портфель сохранял свою стабильность и финансовую устойчивость. Более подробно рассмотрим объем ипотечных ссуд.

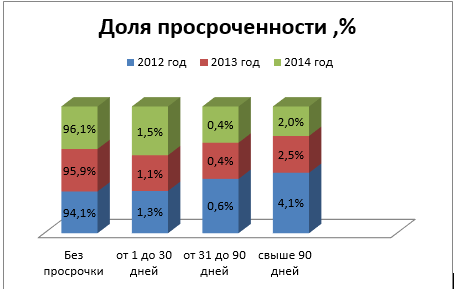

Диаграмма 3

По данным диаграммы 3, мы можем наблюдать финансовый рост процента по доли просроченной ипотеки. Объем ипотечных ссуд без единого просроченного платежа в 2014 году составляет 96,1% это на 0,2% больше, чем в 2013 году. Доля ипотечных ссуд со сроком задержки выплаты более 90 дней в 2014 году составляет 2,0% это на 0,5% меньше, чем в 2013году. Это говорит о том, что наблюдается стабильность, которая обеспечивается за счет высокого темпа роста ипотечного портфеля.

Итак, за период 2012-2014 года мы можем наблюдать стабильный рост ипотечного кредитования и ее финансовую устойчивость. Тем самым является благополучным сегментом кредитования населения и драйвера его роста. Но из-за нестабильной ситуации в стране – введений санкций, обесценивание курса рубля за счет существенного снижения цен на нефть (до уровня 45 долл. за баррель нефти) в конце 2014 года банки вынуждены поднимать ставку по ипотечному кредитованию до уровня 17%, что является негативными последствиями как для банков, как для застройщика так и для населения. И по этой причине главную роль как регулятора должна выполнить государственная поддержка по стабилизации рынка ипотечного кредитования и рынка недвижимости.

Ссылки на источники:

1. Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ (ред. от 06.12.2011) // Справочная система Консультант плюс. [Электронный ресурс] - URL: http://www.consultant.ru/popular/ipot/ (дата обращения: 19.03.2015).

2. Страховая компания АИЖК. [Электронный ресурс] - URL: http://ahml-insurance.ru/ (дата обращения: 22.03.2015).

3. Центральный банк Российской Федерации [Электронный ресурс] -URL: http://www.cbr.ru/ (дата обращения 2.04.2015).

А.

О. Макаренко

А.

О. Макаренко