Право на осуществление коммерческими банками операций с драгоценными металлами определено ст.5 Федерального закона от 02.12.1990г. №395–1 «О банках и банковской деятельности», в соответствии с которой банки могут «привлекать во вклады и размещать драгоценные металлы», а также «осуществлять операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации» [1].

Основным документом, регулирующим правовой режим совершения операций с драгоценными металлами, является Федеральный закон от 26.03.1998г. №41–ФЗ «О драгоценных металлах и драгоценных камнях», который устанавливает основы регулирования отношений в области условий обращения драгоценных металлов на территории РФ.

В рамках действующих законодательно–нормативных актов к драгоценным металлам относятся – золото, серебро, платина и металлы платиновой группы, такие как палладий, иридий и другие, а также монеты из драгоценных металлов (золота, серебра, платины и палладия), за исключением монет, являющихся валютой Российской Федерации.

В соответствии с общероссийским классификатором клиринговых валют драгоценные металлы имеют трехзначный код, представленный в таблице 1.

Таблица 1 – Перечень трехзначных кодов драгоценных металлов, используемых в банковской деятельности

|

Код |

Наименование драгоценного металла |

|

А33 |

Палладий в граммах |

|

А76 |

Платина в граммах |

|

А98 |

Золото в граммах |

|

А99 |

Серебро в граммах |

В соответствии с п.1.18 части 1 Положения Банка России от 16.07.2012г. №385–П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» все совершаемые коммерческими банками операции с драгоценными металлами должны отражаться на счетах аналитического учета «только в учетных единицах чистой (для золота) или лигатурной (для серебра, платины и палладия) массы металла либо в учетных единицах массы и в рублях. Синтетический учет ведется только в рублях» [3].

Основным документом, регулирующим совершение коммерческими банками операций с драгоценными металлами, является Положение Банка России от 01.11.1996г. №50 «О совершении кредитными организациями операций с драгоценными металлами на территории Российской Федерации и порядке проведения банковских операций с драгоценными металлами» (далее Положение №50).

Привлечение во вклады драгоценных металлов коммерческие банки осуществляют путем открытия обезличенных металлических счетов (далее ОМС).

В соответствии с п.2.7 Положения №50 «обезличенные металлические счета – счета, открываемые кредитной организацией для учета драгоценных металлов без указания индивидуальных признаков и осуществления операций по их привлечению и размещению» [4].

Драгоценные металлы, размещенные клиентами на ОМС, имеют количественную характеристику массы тела (граммы) и стоимостную балансовую оценку (в рублях).

ОМС не имеют конкретных индивидуальных признаков (например, слиток, проба и другие) открываются физическим и юридическим лицам, включая другие кредитные организации на условиях возвратности.

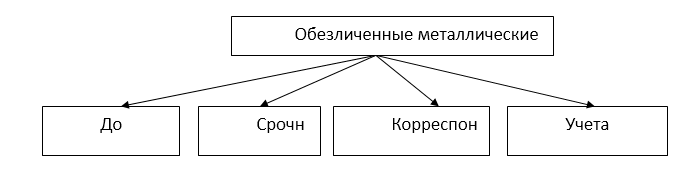

В соответствии с п.9.5 Положения №50, коммерческие банки могут открывать следующие виды ОМС, представленные на рисунке 1.

Рисунок 1 – Виды обезличенных металлических счетов, открываемых коммерческими банками

Рассмотрим наиболее распространенный в коммерческих банках вид ОМС – до востребования, доход по которому исчисляется исходя из роста курса драгоценного металла на мировом рынке.

Открытие ОМС физическому лицу осуществляется на основании документа, удостоверяющего личность, свидетельства о постановке на учет в налоговом органе (при наличие), а также договора, в котором в соответствии с п.9.4 Положения №50 должны быть определены «операции, проводимые по данному счету, условия зачисления на счет и возврата со счета драгоценных металлов, а также размер и порядок выплаты вознаграждений, связанных с ведением счета, изменением индивидуальных характеристик драгоценных металлов при их зачислении и выдачи со счета в физической форме и отклонением массы метала, числящегося на обезличенном металлическом счете, от массы металла, подлежащего возврату с этого счета в физической форме» [4].

После проведения идентификации клиента, проверки предоставленных документов, проводится подписание договора на открытие и ведение счета ОМС, а денежные средства клиента или мерные слитки обмениваются по курсу продажи, установленном в банке на «безналичный» драгоценный металл и зачисляются на счет в граммах.

Например, клиент имеет в наличие 50 тыс. р. и желает открыть металлический счет в золоте. На дату обращения клиента в банке установлен курс продажи золота 3119,00 р. Таким образом, на металлический счет клиента будет зачислено 16,03 грамма золота (50000,00/3119,00=16,03), что в рублях составит 49997,57 р.

Бухгалтерский учет операций по открытию и ведению ОМС осуществляется на лицевых счетах по балансовому счету №20309 «Счета клиентов (кроме кредитных организаций) в драгоценных металлах», №20310 «Счета клиентов–нерезидентов (кроме банков–нерезидентов) в драгоценных металлах» [3].

Так, если к вышеизложенному примеру, добавить данные о номере филиала банка– 25, и порядковый номере лицевого счета ОМС – 130, то счет открываемый клиенту будет иметь следующий вид:

|

2 |

0 |

3 |

0 |

9 |

А |

9 |

8 |

К |

0 |

0 |

2 |

5 |

0 |

0 |

0 |

0 |

1 |

3 |

0 |

где К – защитный ключ,

А98 – трехзначный код золота.

В случае если клиент желает открыть металлический счет путем поставки драгоценного металла в физической форме, то такая сделка может быть совершена, только в том банке (структурном подразделении банка), которое имеет весоизмерительные приборы и специальное оборудование по проверке подлинности слитков одним из методов неразрушающего контроля, и на основании заявления. Кроме того, принимаемые слитки должны иметь паспорт или сертификат завода – изготовителя слитков и соответствовать российским и международным стандартам. О приеме слитка драгоценного металла от клиента для проверки составляется акт приема–передачи. Проверка слитка и взвешивание осуществляется с точностью до 0,01 грамма и при условии возможности визуального контроля над действиями работника банка со стороны клиента. Результаты проверки и взвешивания отражаются в спецификации на слитки.

Закрытие ОМС клиентом может быть произведено двумя способами:

– путем продажи «безналичного» металла банку по курсу покупки установленном в банке на момент совершения сделки и получения средств в рублях;

– путем снятие драгоценного металла в физической форме в виде мерного слитка, особенности этого способа представлены в таблице 2.

Таблица 2 – Основные недостатки, при совершении сделок со слитками из драгоценных металлов

|

Законодательно– нормативный акт |

Содержание недостатка |

|

Налоговый кодекс (часть 2) главы 21 (НДС) и 23 (НДФЛ) |

– в случае выдачи банком драгметалла в физической форме и выноса его из хранилища ценностей, такая операция облагается НДС в размере 18% от стоимости металла. НДС уплачивается в том налоговом периоде, в котором производится выдача драгметалла; – при получении дохода от реализации драгметаллов физические лица самостоятельно производят исчисление и уплату НДФЛ. |

|

ФЗ от 23.12.2003г. №177-ФЗ «О страховании вкладов физических лиц в банках РФ» |

– ОМС не подпадают под закон о страховании вкладов |

Однако, в части требования НК РФ по НДФЛ, указанного в таблице 2, необходимо пояснить, что не облагаются НДФЛ доходы, полученные от реализации драгоценных металлов, находившихся в собственности физического лица три года и более, а также физическое лицо имеет право на получение имущественного налогового вычета.

Следующим наиболее популярным направлением розничного бизнеса коммерческих банков являются операции по купле – продаже слитков и монет из драгоценных металлов.

Банки осуществляют учет и хранение аффинированных драгоценных металлов в виде слитков, в соответствии с Указаниями Банка России от 01.07.2009г. №2255–У «О правилах учета и хранения слитков драгоценных металлов кредитными организациями на территории Российской Федерации».

В соответствии с Положением №50 «слитки драгоценных металлов – это стандартные или мерные слитки российского производства, соответствующие государственным стандартам, действующим на территории РФ, или иностранного производства, соответствующие международным стандартам качества, принятым Лондонской ассоциацией участников рынка драгоценных металлов и участниками Лондонского Рынка Платины и Палладия» [4].

К таким стандартам относятся: состав с определенной примесью, определенная форма, определенная масса.

Стандартные слитки – это слитки, изготовленные и маркированные российскими аффинажными организациями в соответствии с действующими государственными и отраслевыми стандартами, которые имеют характеристики, представленные в таблице 3.

Таблица 3 – Основные характеристики стандартных слитков

|

Наименование слитка |

Масса, грамм |

Проба |

|

Золотой слиток |

11000 – 13300 |

не менее 999,5 |

|

Серебряный слиток |

28000 – 32000 |

не менее 999,0 |

|

Платиновый слиток |

не более 5500 |

не менее 999,0 |

|

Палладиевый слиток |

не более 3500 |

не менее 999,0 |

Мерные слитки – это слитки из драгоценных металлов, изготовленные и маркированные российскими аффинажными организациями в соответствии с действующими государственными, отраслевыми стандартами и стандартами предприятий, а также слитки иностранного производства, соответствующие международным стандартам качества, массой 1кг. и менее с содержанием химически чистого основного драгоценного металла не менее 99,99% лигатурной массы слитка. Такие слитки имеют характеристики, представленные в таблице 4.

Таблица 4 – Основные характеристики мерных слитков

|

Наименование слитка |

Масса, грамм |

Проба |

|

Золотой слиток |

1,5,10,20,50,100,250,500,1000 |

не менее 999,9 |

|

Серебряный слиток |

50,100,250,500,1000 |

не менее 999,9 |

|

Платиновый слиток |

5,10,20,50,100 |

не менее 999,5 |

|

Палладиевый слиток |

5,10,20,50,100 |

не менее 999,5 |

Мерные золотые слитки, представленные в таблице 4, выполняются в литом (СЛЗ) и штампованном варианте (СШЗ).

Все слитки из драгоценных металлов должны иметь обязательные метки: серийный номер, пробу (сколько граммов драгоценного металла содержится в 1000 граммах изделия), литер драгоценного металла (например, PT – платина, PD– палладий), клеймо изготовителя, год изготовления, вес в граммах или унциях.

К числу надежных российских аффинажных предприятий выпускающих слитки хорошего качества и высокой пробы относятся:

– Екатеринбургский завод по обработке цветных металлов;

– Новосибирский аффинажный завод;

–Приокский завод цветных металлов;

– Красноярский завод цветных металлов;

– Колымский аффинажный завод и некоторые другие.

К выполнению работы по совершению операций с драгоценными металлами в коммерческих банках допускаются лица, прошедшие специальную подготовку и имеющие сертификат на право работы с драгоценными металлами.

Эти должностные лица несут ответственность за сохранность вверенных им ценностей, а также с ними должны быть заключены договоры о полной материальной ответственности в соответствии с требованиями законодательства РФ.

Помещения, в которых совершаются операции с драгоценными металлами, должны быть оборудованы в соответствии с требованиями Положения Банка России от 24.04.2008г. №318–П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации», а также должны быть оснащены техническими средствами для измерения драгоценных металлов, соответствующих установленным техническим требованиям законодательства РФ.

Порядок взвешивания и исчисления стоимости драгоценного металла определяется требованиями Инструкции Банка России от 30.11.2000г. №94–И «О порядке определения массы драгоценных металлов и драгоценных камней и исчисления стоимости в Банке России и кредитных организациях».

Операции по приему, выдаче драгоценного металла осуществляются по спецификации и документу о его качестве. Кассовый работник банка должен осуществить визуальный контроль, пересчет, контрольное взвешивание и сопоставить полученные данные с данными спецификации и документа о качестве.

При осуществлении сделок купли–продажи драгоценных металлов кассовый работник должен соблюдать следующие правила:

– все операции по купле – продаже должны производиться в присутствии клиента и при наличии документа, удостоверяющего личность;

– при выдаче (продаже) драгоценного металла физическому лицу контрольное взвешивание может осуществляться по его просьбе, а в случае приема (покупки) банком контрольное взвешивание обязательно;

– расположение весов должно обеспечивать клиентам возможность визуального наблюдения за контрольным взвешиванием;

– взвешивание производится с точностью до 0,1 грамма, а для золота и платины с точностью до 0,01грамма;

– в сделке могут участвовать только слитки соответствующие российским или международным стандартам;

– слитки не должны быть загрязнены и принимаются от клиентов слитки отличного или удовлетворительного качества, характеристики которых представлены в таблице 5;

– при совершении покупки–продажи слитков к ним должны прилагаться сертификаты и паспорта завода–изготовителя;

– при совершении сделок купли–продажи должны составляться кассовые документы, в которых должны быть указаны следующие данные: наименование металла, масса слитка, проба, номер слитка, цена, количество слитков, дата заключения сделки и общая сумма, подлежащая оплате клиентом;

– при приеме или выдаче драгоценного металла от клиента (клиенту) кассовый работник должен составить акт приема–передачи в количестве экземпляров определяемых банком самостоятельно, но не менее двух;

– при продаже слитка из драгоценного металла в физической форме (вынос из хранилища банка) начисляется НДС в размере 18% от его стоимости.

Таблица 5 – Характеристики качества мерных слитков, принимаемых от клиентов

|

Качество слитка |

Характеристика состояния |

|

Отличное качество |

– чистая поверхность (без царапин, заусениц, потертостей, инородных включений и так далее); – сертификат завода- изготовителя должен быть чистым и не имеющим нарушений целостности. |

|

Удовлетворительное качество |

– с загрязненной пятнами поверхностью с царапинами, вмятинами и потертостями, не влияющими на вес слитка; – имеет логотипы других кредитных организаций; – сертификат завода- изготовителя надорван или оторвана его часть, присутствуют надписи, пятна не влияющие на просмотр текста. |

|

Не удовлетворительное качество (не принимаются банком к покупке) |

– не соответствие весовых и геометрических параметров слитка стандартам; – внешние дефекты, повлияли на вес слитка; – подлинность слитка вызывает сомнение; – отсутствие сертификата завода–изготовителя или сертификат испорчен, что не дает возможности прочитать его содержимое |

При выявлении слитка не удовлетворительного качества, как указано в таблице 5, кассовый работник банка должен составить в произвольной форме рекламационный акт с указанием причин отказа в двух экземплярах: один – клиенту, другой – банку. Рекламационный акт должен быть подписан кассовым работником банка и клиентом.

Наиболее доступным и простым методом вложения денег в драгоценные металлы является приобретение монет.

Для банков работа с монетами из драгоценных металлов является источником повышения конкурентоспособности и удержания рыночных позиций, расширения способов инвестирования средств клиентов, привлечения к обслуживанию нумизматов и ювелиров, а также дополнительным источником дохода банка.

Коммерческие банки предлагают клиентам инвестиционные и коллекционные (памятные) монеты, основные отличия между которыми представлены в таблице 6.

Таблица 6 – Основные характерные отличия инвестиционных и коллекционных (памятных) монет

|

Показатель |

Инвестиционные монеты |

Коллекционные (памятные) монеты |

|

Технология чеканки |

анциркулейтед (АЦ) или (АНЦ) или (БЦ) |

«пруф», «пруфлайк» |

|

Выпуск |

Выпускаются относительно большими тиражами, возможен довыпуск |

Выпускаются ограниченными тиражами, довыпуск не производится |

|

Изображение и легенда монеты |

Изображение и легенда, как правило, не привязано к событию, знаменательной дате |

Выпускаются с изображениями, привязанными к конкретному событию, юбилею, сериями определенных тематик |

|

Художественная ценность |

Не имеют |

Имеют |

|

Инвестиционная прибыль |

За счет роста стоимости драгоценного металла |

За счет возрастания коллекционной ценности и роста стоимости драгоценного металла |

Инвестиционная монета – монета из драгоценного металла, эмитируемая центральными банками и предназначенная в основном для инвестирования и создания личного фонда сбережений населением.

Коллекционная (памятная) монета – юбилейная, памятная монета специальной чеканки, в изготовлении которой используются дорогостоящие материалы, применяются сложные технологии чеканки и методы художественного оформления.

Качество чеканки uncirculated (от англ. – «не циркулировавшие») – это чекана, при которой монета обладает ровным матовым металлическим блеском без зеркальной поверхности. Такие монеты характеризуются многотиражной автоматической чеканкой без повреждений от обращения монет (монета, которая не была в обращении).

Качество чеканки «ПРУФ» – это самое высокое качество чеканки монет, достигаемое путем применения при их производстве специальных станков и особых способов обработки заготовок и чеканного инструмента. Такие монеты характеризуются индивидуальным режимом изготовления с высокой долей ручного труда, имеют ровную зеркальную поверхность, и контрастирующий с ней, матированный рисунок рельефа.

Стоимость коллекционных монет зависит от редкости, тематики, исторической ценности, коллекционная ценность увеличивается с годами, а содержание драгоценного металла является второстепенным фактором.

Инвестиционные монеты, также как и памятные монеты, это законное средство платежа. Теоретически такими монетами можно расплатиться в магазине за товар стоимостью равной номиналу, указанному на монете (например: 3, 10, 50, 100 руб.). Практически, это абсурд, так как реальная стоимость этих монет значительно выше номинала (за счет стоимости драгоценного металла, содержащегося в монете), и этого делать, конечно, никто не будет.

Стоимость инвестиционных монет зависит от цен на соответствующие драгоценные металлы, устанавливаемые Банком России. На основании этих цен коммерческие банки, реализующие инвестиционные монеты, устанавливают свои курсы покупки и продажи, добавляя свой процент маржи. Разница между курсом покупки и продажи – спрэд, зависит:

– от драгоценного металла, составляющего монету: как правило, спрэд по серебряным монетам больше чем по золотым, так как серебряные монеты менее востребованы инвесторами;

– от размера тиража данной инвестиционной монеты: чем больше тираж монеты, тем меньше спрэд;

– региона, в котором расположен коммерческий банк, работающий с инвестиционными монетами: чем дальше регион от поставщика (увеличиваются накладные расходы), тем больше спрэд.

Ввиду разницы курсов (спрэда) чтобы заработать на инвестиционной монете, необходимо держать ее не менее 2 лет, иначе владелец не окупит первоначальные вложения. Для того чтобы подтвердить данное мнение на цифрах обратимся к архивным данным по учетным ценам на драгоценные металлы, установленные ЦБ РФ, которые приведены в таблице 7.

Таблица 7 – Динамика учетной цены ЦБ РФ на драгоценные металлы на отчетные даты за период с 11.01.2012г. по 01.01.2016г., р./грамм

|

дата |

Золото |

Серебро |

Платина |

Палладий |

|

11.01.2012 |

1667,25 |

29,56 |

1495,09 |

648,66 |

|

10.01.2013 |

1627,02 |

29,72 |

1555,14 |

668,02 |

|

01.01.2014 |

1261,58 |

20,63 |

1425,90 |

746,55 |

|

01.01.2015 |

2168,34 |

28,55 |

2187,78 |

1442,85 |

|

01.01.2016 |

2490,71 |

32,40 |

2044,62 |

1282,58 |

Как видно из таблицы 7, наиболее выгодно осуществлять инвестиции в золото и драгоценные металлы платиновой группы: платина и палладий. Рост золота с 11.01.2012г. по 01.01.2016г. составил 149,4%, платины – 136,8%, палладия – 197,7%.

По состоянию на 19.03.2016г. учетная цена по этим металлам уже составила: по золоту– 2758,89 р., по платине – 2148,61 р., а по палладию – 1301,92р.» [10].

Таким образом, доходность от инвестиций в золото и драгметаллы платиновой группы выше, чем вложения в денежные вклады, при условии если не получать драгоценный металл в физической форме.

И на конец, главным преимуществом монет перед слитками из драгоценных металлов является отсутствие НДС при приобретении монеты. Такое преимущество появилось с 2011г., после внесения изменений в ст.149 части 2 НК РФ, когда из налогооблагаемой базы убрали коллекционные монеты.

Коммерческие банки могут покупать у физических лиц монеты из драгоценных металлов, при соблюдении следующих правил:

– покупка монет из драгоценных металлов у физических лиц осуществляется при наличии документа, удостоверяющего личность;

– принимаются к покупке монеты из драгоценных металлов только отличного состояния и соответствующих установленным для них техническим параметрам, а также имеющие полную не поврежденную комплектацию;

– принимаются к покупке монеты в соответствии с перечнем наименований и ценам, установленным в конкретном банке;

– производится покупка монет только в оригинальной упаковочной комплектации (капсуле), в которой осуществлялась продажа монет соответствующего наименования, если иное не оговорено.

Если монеты из драгоценных металлов не соответствуют вышеуказанным требованиям, то банк может отказать в выкупе монеты клиенту.

В заключение хотелось бы отметить, что вложения в драгоценные металлы имеют смысл только в долгосрочной перспективе, и они наиболее защищены от инфляции в период финансовых кризисов.

Н.

А. Султанова

Н.

А. Султанова