Рентабельность является важным финансовым результативным показателем работы организации. Рассмотрим подробнее разновидности показателей рентабельности, которые присутствуют в финансовых расчетах компании.

Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами.

В отличие от показателя "рентабельность собственного капитала", данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Общую сумму активов предприятия возможно найти, сложив стоимости внеоборотных и оборотных активов.

В общем виде формула для расчета рентабельности активов выглядит следующим образом:

ROA=ЧП*100%/Аср, (1)

где ЧП - чистая прибыль,

Аср – сумма всех активов.

Рентабельность активов показывает, сколько копеек прибыли от продаж или чистой прибыли принесет один рубль, вложенный в активы предприятия.

Рентабельность активов организации отражает способность активов создавать прибыль.

Величину прибыли от продаж можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ПР=TR-TC, (2)

где TR (totalrevenue) – это выручка предприятия в стоимостном выражении,

TC (totalcost) – полная себестоимость.

Выручку (TR) можно найти, умножив объем продаж (Q — quantity) на цену (P — price):

TR=P*Q. (3)

Полную себестоимость (TC) можно найти, сложив все затраты предприятия: материалы, комплектующие, заработную плату рабочих и административно-управленческого персонала, амортизационные отчисления, затраты на коммунальные услуги, охрану и безопасность, общецеховые и общезаводские расходы и др.

Величину чистой прибыли можно найти в отчете о финансовых результатах (прибылях и убытках) или рассчитать по следующей формуле:

ЧП=TR-TC-ПрР+ПрД-Н, (4)

где ПрР – прочие расходы,

ПрД – прочие доходы,

Н – сумма начисленных налогов.

К прочим доходам и расходам относят соответственно поступления или затраты, не связанные с основной деятельность организации, среди них – курсовые разницы, сумма дооценки/уценки активов.

Рентабельность оборотных активов рассчитывается следующим образом:

Rоа= Pч*100%/ Aоср, (5)

где Rоа – рентабельность оборотных средств,

Pч – прибыль чистая,

Aоср – среднегодовая стоимость оборотных активов.

Данный показатель является одним из самых весомых, так как только этот вид активов дает гарантированную непрерывность экономико – финансовых оборотов.

С помощью рентабельности оборотных активов происходит большое влияние на производственные процессы, результативность управления финансами в целях выполнения планов производства. Оборотные средства экономично и рационально повышают объемы производства и рационализацию продукции, дают толчок для покорения более высокоуровневых и прибыльных рынков.

Оборотные средства включают в себя совокупности предварительных инвестиций для приобретения оборотных фондов, а также фондов обращения, влияющих на обороты производства.

К ним относятся:

- предметы труда (ресурсы, материалы и др.),

- средства труда.

В ходе движений оборотных активов происходят 3 стадии кругооборота:

- финансовая стадия,

- производственная стадия,

- продукционная стадия.

Финансовая стадия обращает денежные средства в производственный запас.

Производственная стадия характеризуется тем, что себестоимость произведенных товаров носит авансированный характер, но только в размерах истощенного остатка, также происходит авансирование издержек на заработную плату и перенесение долей производственных фондов.

Продукционная стадия предусматривает, что произведенные товары еще являются авансируемыми, но после трансформации продукционной формы в денежную произойдет возобновление инвестированных средств за счет дохода от реализованных товаров.

Показатель рентабельности чистых активов выступает важным показателем работы компании.

Под чистыми активами (Ач) подразумевается реальная стоимость имущества, определяемого каждый год минус долги.

При Aч ≤ 0 суммарные обязательства по долгам превосходит стоимостную величину имущества организации, происходит «недостаточность имущества». Aч рассчитывают по бухгалтерскому балансу.

Aч< УК (уставной капитал) – организация должна их сравнять. Если УК меньше установленной законом суммы, то может следовать ликвидация организации.

Для проверки и оценки совокупной результативности применения оборотных активов учитывается показатель рентабельности текущих средств по чистой прибыли.

Показатель рентабельности текущих активов рассчитывается следующим образом:

Rта = Pс*100% / Aтср, (6)

где Rта – рентабельность текущих активов,

Pс – чистая прибыль,

Aт ср– среднегодовая стоимость текущих активов.

Коэффициент рентабельности текущих активов показывает возможность организации по обеспечению нормальным объемом прибыли в отношении используемых оборотных средств предприятия. Индекс характеризуется эффективностью каждого рубля, который был вложен в оборотные средства организации. Если показатель рентабельности текущих активов повышается, то растет эффективность использования капиталовложений в производство, и наоборот, когда индекс уменьшается, то и эффективность использования капиталовложений падает.

Для повышения уровня прибыльностиот продаж товаров предприятие должно постоянно проводить маркетинговые исследования, ориентируясь на постоянно меняющуюся конъюнктуру рынков, проводить наблюдение за изменением цен товаров, производить непрерывную проверку уровня производственных издержек и реализации товаров, постоянно организовывать увеличение производственного ассортимента в областях выпусков, производства и продаж товаров.

При расчете прибыльности организации коэффициенты рентабельности можно объединить в 2 группы:

1. Коэффициенты, которые рассчитываются для общего оценивания прибыльности организации. Сюда входят показатели, показывающие результативность производства организации, отраженная в значениях чистой прибыли, прибыли от продаж, ущерба от производства товаров и т. д.

2.Коэффициенты, которые рассчитываются для оценивания прибыльности товаров, использования ресурсов в производстве и ущерба. Сюда входят показатели, которые, также, отражают прибыльность продаж товаров, чистую прибыль, а также суммарный ущерб на производство, заработную плату работникам, производственные площади и т. д.

Нормативные значения рентабельности активов различаются в зависимости от специфики деятельности предприятия [6, 8]. В таблице 1 указаны нормативы для основных видов хозяйственной деятельности.

Таблица 1 - Нормативные значения рентабельности активов в зависимости от вида хозяйственной деятельности организаций

|

Вид хозяйственной деятельности |

Норматив рентабельности активов |

|

Финансовая организация |

До 10% |

|

Производственная организация |

15-20% |

|

Торговая организация |

15-40% |

Очевидно, что торговая организация будет обладать самой высокой рентабельностью активов по сравнению с другими видами деятельности, так как у данной организации небольшая стоимость внеоборотных активов. Производственная организация, обладая большой величиной внеобротых активов за счет оборудования, будет обладать средней рентабельностью. Финансовая организация функционирует в условиях жесткой конкуренции, поэтому норматив рентабельности относительно невысок. В целом, показатель рентабельности активов является важным для анализа финансово-экономической деятельности предприятия и сравнения с другими организациями. Рентабельность активов показывает эффективность использования внеоборотных и оборотных активов.

Рентабельность капитала характеризует прибыль, полученную предприятием с каждого рубля, вложенного в имущество (активы) предприятия и определяется по формуле:

Ркап = Пч х 100/ К, (7)

где Ркап — рентабельность капитала (имущества) предприятия,

Пч – чистая прибыль, остающаяся в распоряжении предприятия,

К – средняя величина капитала предприятия, рассчитанная по данным баланса.

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства

Коэффициент рентабельности задействованного капитала организации (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- увеличивается собственный капитал (а также долговые обязательства для ROCE),

- уменьшается оборачиваемость активов [3].

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- увеличивается прибыль предприятия,

- увеличивается финансовый рычаг [2].

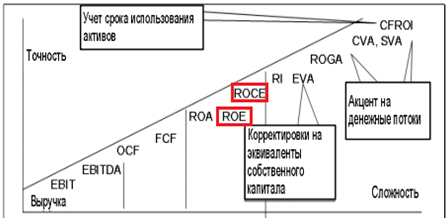

На рисунке 1 показана точность оценки состояния предприятия с помощью различных коэффициентов.

Рисунок 1 - Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование), что связано с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Таким образом, можно констатировать многообразие методик расчета рентабельности активов и капитала компаний. Рентабельность активов характеризует отдачу от использования всех активов организации, показывает способность организации генерировать прибыль без учета структуры его капитала, качество управления активами. Рентабельность собственного капитала учитывает все активы организации, а не только собственные средства, в связи с чем является менее интересным для инвесторов. При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних условий. К внешним условиям относится расширение рынка сбыта продукции за счет снижения цены на предлагаемые товары [1, 7]. Внутренние условия являются наиболее значительными, чем внешние. К ним относятся: повышение объемов производства, сокращение себестоимости продукции, увеличение отдачи основных средств и т.д. [4, 5]. Все это должно способствовать развитию не только одного предприятия, но и экономики региона в целом [9].

Научный руководитель:

Медведева Татьяна Вячеславовна, кандидат экономических наук, доцент кафедры финансов и информационных технологий управления Тульского филиала РЭУ им. Г.В. Плеханова, г. Тула, Россия

Е.

В. Морсина

Е.

В. Морсина