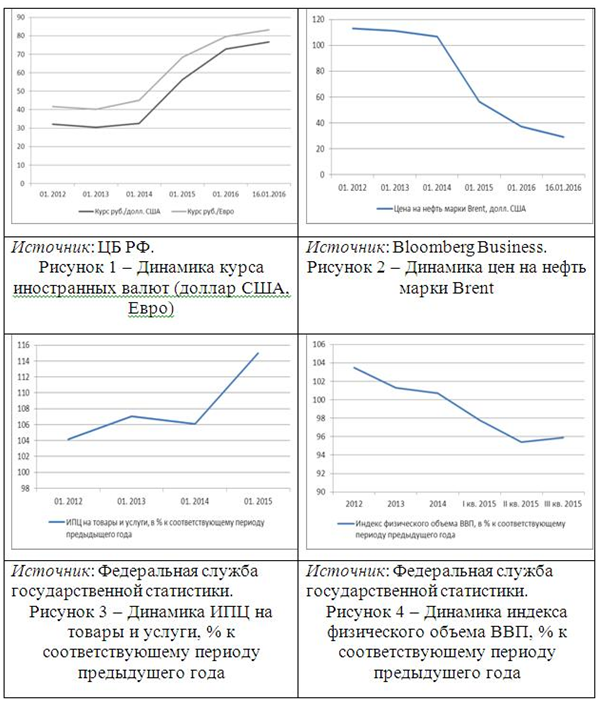

В целом 2015 год запомнится ухудшением макроэкономической конъюнктуры. В качестве основных тенденций можно представить: динамику курсов доллара США и Евро к рублю РФ (Рисунок 1), динамику цен на нефть марки Brent (Рисунок 2), динамику индекса потребительских цен (ИПЦ) на товары и услуги (Рисунок 3), динамику индекса физического объема валового внутреннего продукта (ВВП) (Рисунок 4). Возникает множество новых угроз наряду с возможностями дальнейшего развития российского товаропроизводителя как по стране в целом, так и в регионах. Поэтому необходим реальный курс на новую индустриализацию, создание новых высокотехнологичных рабочих мест, диверсификацию экономики по инновационному сценарию [1, 2], который является лучшей превентивной мерой по обеспечению устойчивости экономики перед любыми вызовами [3].

Конкурентоспособность экономики на ближайшую перспективу будет зависеть от вовлечения государства и частного сектора в развитие национальной инновационной системы [4]. При этом государство должно заботиться обо всех отраслях экономики [5]. Инновационное развитие это не столько процесс создания, распространения и коммерциализации инноваций, сколько процесс противодействия элементам мешающим инновациям [6]. Государство должно стимулировать различными способами компании к внедрению инноваций различных типов [7].

В качестве ключевого инструмента развития экономики выступает создание территориальных инновационных кластеров [8], поскольку они решают сразу несколько социально и экономически значимых задач: повышение уровня научной базы, создание инновационных предприятий, увеличение доли инновационных продуктов и технологий на локальном рынке и самое главное – способствуют развитию территории. Инновационные кластеры способствуют повышению конкурентоспособности экономики [9].

Созданные территориальные кластеры на фоне негативных тенденций, также испытывают трудности, которые наиболее свойственны автомобильной промышленности. Поэтому оценка состояния автомобильной отрасли является актуальной. В РФ снижение продаж новых легковых автомобилей за 9 месяцев 2015 г. составило 43,0% (таблица 1). В рублевом выражение рынок сократился на 34%. Своеобразный «антирекорд» среди ведущих автомобильных рынков в мире [10].

Из опыта предыдущих кризисов известно, что спрос падает, прежде всего, на автомобили с большим количеством дополнительных опций. Покупатели стремятся к экономии и предпочитают наиболее простые версии моделей, поэтому наблюдается смещение потребительского спроса из среднего ценового сегмента в пользу автомобилей из нижнего ценового сегмента. Также можно отметить, что премиальные бренды чувствуют кризис в меньшей степени, так как у их клиентов выше эластичность по спросу. Стимулированию продаж премиальных брендов способствует выход новых моделей на рынок и рестайлинг.

Таблица 1 – Рынок продаж легковых автомобилей*

|

Категория легковых автомобилей |

Продажи, тыс. шт. |

Продажи млрд руб. |

||||

|

Янв.-Сент. 2014 |

Янв.-Сент. 2015 |

Изменение, % |

Янв.-Сент. 2014 |

Янв.-Сент. 2015 |

Изменение, % |

|

|

Российские бренды |

295 |

193 |

-34% |

121 |

96 |

-21% |

|

Иномарки российского производства |

846 |

519 |

-39% |

822 |

600 |

-27% |

|

Импортные автомобили |

527 |

238 |

-55% |

632 |

349 |

-45% |

|

Всего: |

1667 |

950 |

-43% |

1574 |

1045 |

-34% |

* - без учета легких коммерческих автомобилей

Интерес представляет изучение объемов продаж в разрезе по брендам (таблица 2) [11].

Таблица 2 – Динамика продаж легковых автомобилей**

|

Категория легковых автомобилей |

Продажи, тыс. шт. |

Продажи млрд руб. |

||||

|

Янв.-Сент. 2014 |

Янв.-Сент. 2015 |

Изменение, % |

Янв.-Сент. 2014 |

Янв.-Сент. 2015 |

Изменение, % |

|

|

Российские бренды |

295 |

193 |

-34% |

121 |

96 |

-21% |

|

Иномарки российского производства |

846 |

519 |

-39% |

822 |

600 |

-27% |

|

Импортные автомобили |

527 |

238 |

-55% |

632 |

349 |

-45% |

|

Всего: |

1667 |

950 |

-43% |

1574 |

1045 |

-34% |

** - с учетом легких коммерческих автомобилей

Источник: журнал «АвтоБизнесРевю»

В целом динамика продаж новых легковых автомобилей и легких коммерческих автомобилей в России представлена на рисунке 5.

Рисунок 5 – Динамика продаж автомобилей в РФ за 2014-2015 гг.

Как видно из графика снижение продаж автомобилей в России связано с обострением геополитической ситуации (апрель 2014 г.), повышением цен на автомобили, ростом ключевой ставки ЦБ России (до 17%), ожиданием недоступности банковского кредита (конец 2014 г. – начало 2015 г.), повторное ослабление курса рубля и повышение цен на автомобили (сентябрь 2015 г.).

Если первый рост продаж автомобилей в определенной степени можно объяснить массовым приобретением активом с целью сохранения сбережений населения, то одновременным снижение ключевой ставки ЦБ РФ и реализацией программ господдержки авторынка объясняется замедление падения авторынка.

В 2015 году государство начало реализацию программ стимулирования спроса на автомобильном рынке – льготное автокредитование и льготный автолизинг. Также была пролонгирована хорошо зарекомендовавшая программа обновление автопарка [12].

Льготное автокредитование. Действие программы распространяется на легковые и легкие коммерческие автомобили массой до 3,5 тонны и стоимостью не более 1 млн руб. В случае внесения заемщиком предоплаты за приобретаемый в кредит автомобиль (не менее 20% его стоимости) ставка по кредиту будет снижена на субсидируемую государством сумму в размере 2/3 ключевой ставки Банка России.

Льготный лизинг. Государство субсидирует часть авансового платежа по договорам лизинга автомобильной техники всех категорий в размере 10% от стоимости автомобиля (но не более 500 тыс. руб. на один предмет лизинга и 5 млн руб. на одного лизингополучателя).

Обновление автопарка. Действие программы распространяется на все категории автотранспортных средств – от легковых до коммерческого транспорта, автобусов и грузовиков. Покупатель получает скидку на покупку нового автомобиля при условии сдачи старого на утилизацию или через механизм trade-in. Размер скидки варьирует в пределах от 40 тыс. руб. до 350 тыс. руб. и не зависит от стоимости старого автомобиля.

Д.В. Мантуров в эфире телеканала «Россия 24» сообщил, что Премьер-министр РФ Д.А. Медведев принял решение о продолжение поддержки спроса на автомобили на 1 полугодие 2016 года в объеме 20 млрд руб. «Что касается автопрома, то принято председателем правительства решение о продолжении этой программы - поддержки спроса на следующий год. И с 1 января наш автопром будет принимать участие в продолжении этой программы. Это, опять же, и льготный лизинг, это и льгота автокредитования, и поддержание спроса через программу утилизации и trade-in. Пока решение принято на полугодие в объеме около 20 млрд рублей. Ну а там будет зависеть от того, как будет складываться рынок производства", - отметил Д.В. Мантуров [13].

По мнению автора, дальнейшее развитие автомобильного рынка России в ближайшей перспективе будет зависеть от геополитической ситуации, цен на нефть, курса рубля по отношению к другим валютам и государственных программ поддержки автопрома. Для дальнейшего развития российского автопрома необходима разработка таких инструментов поддержки компаний, как государственная товарная интервенция для снижения стоимости сырья на внутреннем рынке, нулевые ставки подключения к энергосетям, снижение налогов для производящих предприятий, а также строительство технопарков для российского бизнеса с низкими арендными ставками.

В.

Н. Круглов

В.

Н. Круглов