Контрольная работа налоговых органов, которая заключается в осуществлении контроля за правильным и своевременным исчислением и уплатой налоговых платежей в бюджеты всех уровней, за соблюдением налогоплательщиками платежной дисциплины, безусловно является необходимым условием функционирования налоговой системы в государстве.

В налоговых органах Российской Федерации, как правило, контрольная работа отождествляется с налоговым контролем. Ежеквартально Управлениями ФНС России по субъектам РФ и межрегиональными инспекциями ФНС России по крупнейшим налогоплательщикам готовится статистический отчет о результатах контрольной работы налоговых органов по форме 2-НК, в котором собираются сведения: о количестве проведенных камеральных и выездных проверок; о суммах доначислений и уменьшений по камеральным и выездным проверкам; о мерах, принятых к нарушителям законодательства о налогах и сборах и валютного законодательства; о суммах уменьшенных, восстановленных и приостановленных к взысканию платежей по решениям судебных и вышестоящих налоговых органов [1].

Основной формой своей контрольной работы налоговые органы считают налоговые проверки, что, как было уже сказано выше, подтверждается составом показателей статистическим отчетом по форме 2-НК.

Необходимо также подчеркнуть, что в налоговом законодательства, проблема разграничения форм и методов налогового контроля окончательно так и не решена, не взирая на многочисленные поправки к соответствующим разделам НК РФ.

Отталкиваясь от данной дискуссионной проблемы, анализ эффективности контрольной работы нами был осуществлен на основе показателей указанного выше статистического отчета на примере одной из Межрайонных Инспекций ФНС России.

В таблице 1 приведены основные показатели объема контрольной работы Межрайонной Инспекции ФНС России за период 2015-2016гг.

Анализ данных табл.1 позволяет нам сделать следующие важные выводы:

- увеличение числа проведенных выездных налоговых проверок (на 13%) сопровождается одновременным уменьшением числа проведенных камеральных налоговых проверок (на 23%) в рассматриваемом периоде. При этом, снижение числа последних по-видимому обусловлено снижением числа налогоплательщиков,

Таблица 1

Показатели объема контрольной работы Межрайонной ИФНС России в 2015-2016гг.

|

№ п/п |

Наименование показателя |

На 01.01.2015г. |

На 01.01.2016г. |

Темп роста, % |

|

1 |

Общая сумма налоговых поступлений по Инспекции, тыс. руб. |

355124 |

307196 |

86 |

|

2 |

Общее количество организаций, состоящих на учете, ед |

923 |

700 |

75 |

|

3 |

Общее количество индивидуальных предпринимателей и лиц, занимающихся частной практикой, ед. |

2301 |

1111 |

48 |

|

4 |

Количество проведенных выездных проверок, ед., всего |

121 |

137 |

113 |

|

5 |

Количество организаций, проверенных на выездных проверках, ед. |

112 |

15 |

13 |

|

6 |

Количество ИП и лиц, занимающихся частной практикой, проверенных на выездных проверках, ед. |

3 |

4 |

133 |

|

7 |

Количество проведенных камеральных проверок, ед. |

3852 |

2947 |

76 |

|

8 |

Сумма доначисленных платежей, всего, тыс. руб. |

207587 |

255555 |

123 |

- стоящих на учете в данном налоговом органе, а также изменением законодателем периодичности сдачи отчетности, а также в связи с основной задачей ФНС России – при уменьшении количества налоговых проверок увеличить их эффективность [2]. Однако, оценивать эффективность работы налоговых органов только по количеству камеральных проверок однозначно нельзя, поскольку данный показатель напрямую зависит только от налогоплательщиков;

- увеличение роста числа выездных налоговых проверок способствовало росту доначисленных платежей по результатам проведения всех видов проверок в относительном выражении на 23%. Вместе с тем в Инспекции наблюдается снижение общей суммы налоговых поступлений на 14%.

В таблице 2 приведены общие показатели оценки эффективности контрольной работы (налоговых проверок) Межрайонной ИФНС за период 2015-2016гг.

Детальный анализ показателей эффективности организации и проведения налоговых проверок Межрайонной ИФНС свидетельствует в целом об улучшении ситуации по данному виду контрольной работы. Так, в 2016 году произошло увеличение процента результативности проверок с 15 до 19%, а также прослеживается весьма положительная тенденция в увеличении суммы доначислений на одну результативную проверку, которая в 2016 году составила 82,26 тыс. руб. против 52,24 тыс. руб. в 2015 году. Резкое снижение удельного веса взысканных платежей в общей сумме доначисленных также по нашему мнению

свидетельствует о положительных тенденциях, которые связаны, прежде всего, с повышением правовой культуры налогоплательщиков, а также с проводимой Инспекцией эффективной разъяснительной и консультативной работы на подведомственной ей территории.

Таблица 2

Общие показатели оценки эффективности контрольной работы (налоговых проверок) Межрайонной ИФНС России в 2015-2016гг.

|

№ п/п |

Наименование показателя |

На 01.01.2015г. |

На 01.01.2016г. |

|

1 |

Сумма доначисленных платежей, всего, тыс. руб. |

207587 |

255555 |

|

2 |

Число камеральных проверок, выявивших нарушения |

600 |

570 |

|

3 |

Количество проведенных камеральных налоговых проверок |

3852 |

2947 |

|

4 |

Процент результативности камеральных налоговых проверок (стр.2/стр.3)*100% |

15 |

19 |

|

5 |

Количество проведенных налоговых проверок |

3973 |

3084 |

|

6 |

Сумма доначислений на одну результативную проверку, тыс. руб. (стр.1/стр.5) |

52,24 |

82,26 |

|

7 |

Взыскано платежей по результатам проверок, тыс. руб. |

89123 |

50000 |

|

8 |

Удельный вес взысканных платежей по сумме доначисленных (стр.7/стр.1)*100% |

42 |

19 |

|

9 |

Количество выездных налоговых проверок, всего |

121 |

137 |

|

10 |

Количество выездных налоговых проверок, выявивших нарушения |

47 |

60 |

|

11 |

Процент результативности выездных налоговых проверок (стр.10/стр.9)*100% |

38 |

43 |

Вместе с тем, в контрольной работе Инспекции возможно проследить и ряд

недостатков, среди которых большинство связано именно с проведением выездных налоговых проверок:

- налицо слабо отработанная процедура осуществления аналитической работы на этапе предпроверочного анализа, о чем свидетельствует нестабильные тенденции в количестве проведенных за период 2015-2016гг. выездных и камеральных налоговых проверок, а также рост числа выездных налоговых проверок, проведенных Инспекцией в 2016 году по сравнению с 2015 годом. Дополнительным фактом служит и достаточно слабая организация выездных налоговых проверок, о чем нам говорят невысокие проценты результативности данных проверок с небольшой положительной динамикой в рассматриваемом периоде. О слабой организации процесса выездных налоговых проверок говорит нам и показатель доначисленных платежей по результатам их проведения, а точнее его снижение на 68% в 2016 году по сравнению с 2015 годом;

- недостаточная автоматизация процедуры организации и сопровождения выездных налоговых проверок.

В этой связи, сформулированные направления повышения эффективности контрольной работы налоговых органов, должны касаться, главным образом, совершенствования организации и проведения налоговых проверок.

Безусловно, выездная налоговая проверка является наиболее результативной формой налогового контроля, поскольку в ходе ее проведения помимо общих для камеральных и выездных проверок методов налогового контроля могут быть применены такие методы, существенные для выявления налоговых правонарушений, как отбор налогоплательщиков для проведения выездных проверок; предпроверочный анализ финансово-хозяйственной деятельности налогоплательщика, включенного в план проведения выездных налоговых проверок; осмотр помещений и территорий, используемых для извлечения дохода (прибыли); выемка документов и предметов; инвентаризация имущества налогоплательщика; методы контроля и в рамках взаимодействия с органами внутренних дел и др.

Однако, неоспорим и тот факт, что выездная налоговая проверка представляет собой дорогостоящее и трудоемкое мероприятие, которое требует больших бюджетных затрат на его осуществление, затрат рабочего времени, а также высокого уровня квалификации сотрудников налоговых органов и в меньшей степени поддается алгоритмизации и автоматизации, нежели чем камеральная проверка.

Вместе с тем, в связи с принятием Федерального закона от 27 июля 2006 года №137-Ф3 [3] возможности по проведению камерального контроля ограничены, поэтому выявление налоговых правонарушений перемещается в плоскость выездных проверок. Ограниченность кадровых и материальных ресурсов, равно как и ограничения по проведению выездных проверок, установленные ст.89 НК РФ [4], ставят в зависимость результативность контроля от результативности процесса подготовки к выездным проверкам, состоящего из следующих этапов:

1) получение и анализ информации о деятельности налогоплательщиков из внутренних и внешних источников с последующим формированием на ее основе «Досье налогоплательщика»;

2) отбор налогоплательщиков для проведения выездных проверок, по результатам которого формируется список кандидатов для проверки;

3) комплексная работа по углубленному анализу информации о включенных в план налогоплательщиках с целью создания условий для более эффективного проведения контрольных мероприятий – так называемый «предпроверочный анализ».

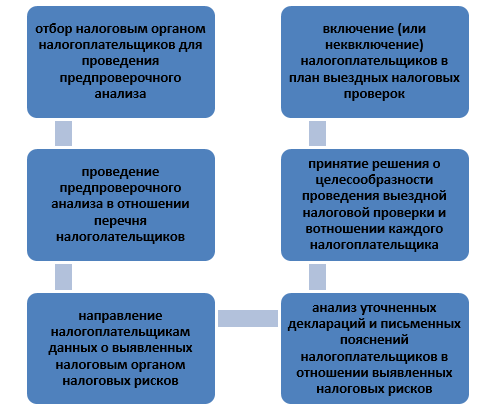

По нашему мнению, планирование и организация проведения выездной налоговой проверки должно осуществляться по определенной схеме (рисунок 1).

И здесь основным этапом должен стать предпроверочный анализ.

Этап подготовки и проведения предпроверочного анализа включает следующие элементы:

- структурирование информационного досье о налогоплательщике;

- осуществление предпроверочных мероприятий;

- формирование выводов и рекомендаций по проведению выездной проверки;

- оформление результатов аналитических исследований [5].

Конечной целью предпроверочного анализа является выработка оптимальной стратегии предстоящей выездной налоговой проверки, обеспечивающей рациональное использование всех необходимых методов налогового контроля.

Именно на этапе предпроверочного анализа сотрудникам налоговых органов следует собрать максимально полную информацию о налогоплательщике как из внешних, так и из внутренних источников, осуществить анализ финансово-экономических показателей деятельности налогоплательщика. Данный анализ включает в себя следующие существенные моменты:

1) анализ динамики сумм исчисленных и уплаченных налоговых платежей (оцениваются рост (снижение) сумм исчисленных налогов, своевременность и полнота их уплаты, причины неуплаты);

Рисунок 1 Этапы планирования и назначения выездной налоговой проверки

2) финансовый анализ организации (исследуются показатели рентабельности, деловой активности, финансовой устойчивости, платежеспособности);

3) анализ динамики налоговой нагрузки;

4) сравнительный анализ показателей финансово-хозяйственной деятельности налогоплательщика с показателями аналогичных налогоплательщиков по отраслевому признаку;

5)анализ соответствия налогоплательщика общедоступным критериям самостоятельной оценки риска; различным видам налогов и бухгалтерской отчетности.

На этапе формирования выводов и результатов предпроверочного анализа целесообразно производить ранжирование налогоплательщиков по критерию вероятности обнаружения налоговых правонарушений для обоснования необходимости проведения выездных налоговых проверок в отношении экономических субъектов.

Заключительным этапом предпроверочного анализа выступает оформление результатов аналитических исследований [6]. Аналитическая записка по результатам проведенного предпроверочного анализа должна включать в себя следующие пункты [7]:

1. Выводы по всем этапам проведения предпроверочного анализа, которые должны содержать суть основных предполагаемых нарушений налогоплательщика по конкретным видам налогов с указанием отчетного (налогового) периода и норм налогового законодательства.

2. Предполагаемые направления проведения выездной налоговой проверки, а также перечень основных вопросов, подлежащих обязательному исследованию при проведении выездной налоговой проверки.

3. Перечень мероприятий налогового контроля, которые необходимо провести в ходе выездной проверки в целях сбора недостающей информации для доказательства совершения вменяемых плательщику налоговых правонарушений.

4. Предложения о необходимости привлечения сотрудников правоохранительных органов.

5. Предложения по предполагаемому количественному составу проверяющей группы (с учетом определенных оптимальных направлений предстоящей проверки, а также масштабов деятельности и организационной структуры налогоплательщика).

6. Предполагаемые сроки проведения проверки.

7. Предложения о необходимости проведения проверки валютного законодательства, законодательства о применении контрольно-кассовой техники и т.п.

М.

В. Чистова

М.

В. Чистова