Анализ финансового состояния – это часть финансового анализа, который, в свою очередь, является составной частью общего, полного анализа хозяйственной деятельности [1, 285]. Главная цель финансового анализа – своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния организации и ее платежеспособности [2, 256].

Объектом исследования в данной работе является АО «Серпуховский завод «Металлист». Завод «Металлист» – приборостроительное предприятие, специализирующее на выпуске гиромоторов, гироблоков, различных точных электромеханических датчиков и устройств.

Уставный капитал АО «Серпуховский завод «Металлист» на начало и на конец 2015 года составляет 179 тыс. руб. Выручка на начало 2015 года составляет 1233609 тыс. руб. За год она увеличилась на 422409 тыс. руб. и на конец 2015 года составила 1656018 тыс. руб.

Исследовать финансовое состояние начнем с анализа динамики активов и пассивов предприятия. Для этого воспользуемся формой Бухгалтерского баланса за 2015 год и проведем горизонтальный анализ. Результаты анализа представлены в таблицах 1 и 2.

Таблица 1

Анализ динамики активов предприятия за 2015 г.

|

Показатель |

на начало года, тыс. руб. |

на конец года, тыс. руб. |

Абсолютные отклонения, тыс. руб. |

Относительные отклонения, % |

|

Внеоборотные активы всего, в том числе: |

508022 |

1098670 |

590648 |

216,26 |

|

Основные средства |

354014 |

737466 |

383452 |

208,32 |

|

Финансовые вложения |

2369 |

2365 |

-4 |

99,83 |

|

Отложенные налоговые активы |

405 |

9375 |

8970 |

2314,81 |

|

Прочие внеоборотные активы |

151234 |

349464 |

198230 |

231,08 |

|

Оборотные активы всего, в том числе: |

1619695 |

1492878 |

-126817 |

92,17 |

|

Запасы |

369482 |

392745 |

23263 |

106,30 |

|

НДС по приобретенным ценностям |

23589 |

39833 |

16244 |

168,86 |

|

Дебиторская задолженность |

472462 |

854625 |

382163 |

180,89 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

151438 |

0 |

-151438 |

0,00 |

|

Денежные средства |

554151 |

190604 |

-363547 |

34,40 |

|

Прочие оборотные активы |

48573 |

15071 |

-33502 |

31,03 |

|

Итого активов |

2127717 |

2591548 |

463831 |

121,80 |

По данным таблицы 1 видно, что на конец года активы предприятия выросли на 463831 тыс. руб. или на 21,8%. Рост активов связан с увеличением внеоборотных активов на 590648 тыс. руб. или на 116,26%, которые в свою очередь возросли в основном за счет основных средств на 383452 тыс. руб. или на 108,32% и за счет прочих внеоборотных активов на 198230 тыс. руб. или на 131,08%.

Оборотные активы на конец года снизились на 126817 тыс. руб. или на 7,83%. Спад оборотных активов в основном вызван уменьшением суммы финансовых вложений на 151438 тыс. руб., денежных средств на 363547 тыс. руб. или на 65,6% и прочих оборотных активов на 33502 тыс. руб. или на 68,97%, несмотря на то, что дебиторская задолженность выросла в 2015 году на 382163 тыс. руб. или на 80,89%.

Таблица 2

Анализ динамики пассивов предприятия за 2015 г.

|

Показатель |

на начало года, тыс. руб. |

на конец года, тыс. руб. |

Абсолютные отклонения, тыс. руб. |

Относительные отклонения, % |

|

Капитал и резервы всего, в том числе: |

520667 |

627958 |

107291 |

120,61 |

|

Уставный капитал |

179 |

179 |

0 |

0,00 |

|

Переоценка внеоборотных активов |

206102 |

206102 |

0 |

0,00 |

|

Добавочный капитал |

119974 |

119974 |

0 |

0,00 |

|

Резервный капитал |

7 |

9 |

2 |

128,57 |

|

Нераспределенная прибыль |

194405 |

301694 |

107289 |

155,19 |

|

Долгосрочные обязательства всего, в том числе: |

1604 |

109278 |

107674 |

6812,84 |

|

Заемные средства |

0 |

99689 |

99689 |

0,00 |

|

Отложенные налоговые обязательства |

1604 |

9589 |

7985 |

597,82 |

|

Краткосрочные обязательства всего, в том числе: |

1605446 |

1854312 |

248866 |

115,50 |

|

Кредиторская задолженность |

1600184 |

1848365 |

248181 |

115,51 |

|

Оценочные обязательства |

5262 |

5947 |

685 |

113,02 |

|

Итого пассивов, в том числе: |

2127717 |

2591548 |

463831 |

121,80 |

|

Собственный капитал |

520667 |

627958 |

107291 |

120,61 |

|

Заемный капитал |

1607050 |

1963590 |

356540 |

122,19 |

По результатам анализа наблюдается увеличение пассивов предприятия на конец года на 463831 тыс. руб. или на 21,8%. Видно, что почти все показатели возросли, но в основном на рост пассивов оказало влияние увеличение краткосрочных обязательств на 248866 тыс. руб. или на 15,5%, в составе которых в основном возросла кредиторская задолженность на 248181 тыс. руб. или на 15,51%. Долгосрочные обязательства увеличились в 2015 году на 107674 тыс. руб., а капитал и резервы на 107291 тыс. руб.

Таким образом, исходя из того, что пассив состоит из собственного и заемного капитала после подсчетов выше, можно сделать вывод, что собственный капитал на конец года вырос на 107291 тыс. руб. или на 20,61%, а заемный капитал увеличился на 356540 тыс. руб. или на 22,19%.

Далее следует проанализировать структуру активов и пассивов данной организации.

Анализ структуры активов и пассивов будет проведен с помощью вертикального анализа. Результаты анализа представлены в таблице 3.

Таблица 3

Анализ структуры активов и пассивов предприятия за 2015 г.

|

Показатель |

На начало года |

На конец года |

Отклонения весов, % |

||

|

тыс. руб. |

% к валюте баланса |

тыс. руб. |

% к валюте баланса |

||

|

Внеоборотные активы всего, в том числе: |

508022 |

23,88 |

1098670 |

42,39 |

18,52 |

|

Основные средства |

354014 |

16,64 |

737 466 |

28,46 |

11,82 |

|

Финансовые вложения |

2369 |

0,11 |

2365 |

0,09 |

-0,02 |

|

Отложенные налоговые активы |

405 |

0,02 |

9375 |

0,36 |

0,34 |

|

Прочие внеоборотные активы |

151234 |

7,11 |

349464 |

13,48 |

6,38 |

|

Оборотные активы всего, в том числе: |

1619695 |

76,12 |

1492878 |

57,61 |

-18,52 |

|

Запасы |

369482 |

17,37 |

392745 |

15,15 |

-2,21 |

|

НДС по приобретенным ценностям |

23589 |

1,11 |

39833 |

1,54 |

0,43 |

|

Дебиторская задолженность |

472462 |

22,21 |

854625 |

32,98 |

10,77 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

151438 |

7,12 |

0 |

0,00 |

-7,12 |

|

Денежные средства |

554151 |

26,04 |

190604 |

7,35 |

-18,69 |

|

Прочие оборотные активы |

48573 |

2,28 |

15071 |

0,58 |

-1,70 |

|

Итого активов |

2127717 |

100,00 |

2591548 |

100,00 |

- |

|

Капитал и резервы всего, в том числе: |

520667 |

24,47 |

627958 |

24,23 |

-0,24 |

|

Уставный капитал |

179 |

0,01 |

179 |

0,01 |

0,00 |

|

Переоценка внеоборотных активов |

206102 |

9,69 |

206102 |

7,95 |

-1,73 |

|

Добавочный капитал |

119974 |

5,64 |

119974 |

4,63 |

-1,01 |

|

Резервный капитал |

7 |

0,00033 |

9 |

0,00035 |

0,00002 |

|

Нераспределенная прибыль |

194405 |

9,14 |

301694 |

11,64 |

2,50 |

|

Долгосрочные обязательства всего, в том числе: |

1604 |

0,08 |

109278 |

4,22 |

4,14 |

|

Заемные средства |

0 |

0,00 |

99689 |

3,85 |

3,85 |

|

Отложенные налоговые обязательства |

1604 |

0,08 |

9589 |

0,37 |

0,29 |

|

Краткосрочные обязательства всего, в том числе: |

1605446 |

75,45 |

1854312 |

71,55 |

-3,90 |

|

Кредиторская задолженность |

1600184 |

75,21 |

1848365 |

71,32 |

-3,88 |

|

Оценочные обязательства |

5262 |

0,25 |

5947 |

0,23 |

-0,02 |

|

Итого пассивов, в том числе: |

2127717 |

100,00 |

2591548 |

100,00 |

- |

|

Собственный капитал |

520667 |

24,47 |

627958 |

24,23 |

-0,24 |

|

Заемный капитал |

1607050 |

75,53 |

1963590 |

75,77 |

0,24 |

По данным таблицы 3 видно, что в активе баланса основную часть составляют оборотные активы, несмотря на их снижение на 18,52%, их доля на конец года составила 57,61%. В составе оборотных активов большую долю от всех активов составляет дебиторская задолженность, которая на конец года увеличилась на 10,77% и составила 32,98%. Основной долей внеоборотных активов являются основные средства, их доля от всех активов на конец года составляет 28,46%, что на 11,82% больше по сравнению с предыдущим годом.

Для наглядности построим диаграмму (рис. 1), отражающую структуру активов предприятия.

Рис. 1. Структура активов предприятия за 2015 г.

Что касается пассивов, то основную их часть, исходя из анализа, представленного в таблице 3, составляют краткосрочные обязательства, их доля на конец года составляет 71,55%, что по сравнению с предыдущим годом ниже на 3,9%. В составе краткосрочных обязательств основную долю от всех пассивов составляет кредиторская задолженность, которая по сравнению с предыдущим годом возросла на 3,88% и составила на конец года 71,32%.

Доля капитала и резервов на конец года составила 24,23%, что меньше на 0,24% по сравнению с предыдущим годом. В составе этого раздела наибольшую долю от всех пассивов составила нераспределенная прибыль, доля которой на конец года составляет 11,64%, что на 2,5% больше по сравнению с предыдущим годом.

Доля долгосрочных обязательств на конец года составила 4,22%, что больше на 4,14% по сравнению с началом года.

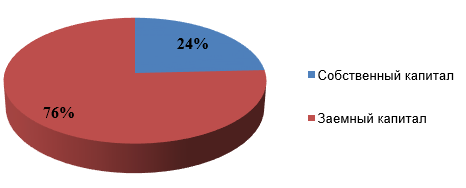

В связи с тем, что пассив состоит из собственного и заемного капитала ниже представлена диаграмма (рис. 2), отражающая структуру капитала по двум элементам.

Рис. 2. Структура капитала предприятия за 2015 г.

Из диаграммы видно, что значительную часть от всего капитала составляет заемный, его доля равна почти 76%, доля собственного капитала – 24%. Такое распределение капитала говорит о наличии финансового риска.

Далее проведем анализ ликвидности баланса за 2015 год. Анализ представлен в таблице 4.

Таблица 4

Анализ ликвидности баланса за 2015 год

|

Группы активов |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

Группы пассивов |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

Платежный излишек или недостаток |

|

|

На начало года, тыс. руб. |

На конец года, тыс. руб. |

||||||

|

А1- Наиболее ликвидные активы |

705589 |

190604 |

П1- Наиболее срочные обязательства |

1600184 |

1848365 |

-894595 |

-1657761 |

|

А2- Быстро реализуемые активы |

472462 |

854625 |

П2- Краткосрочные пассивы |

4526 |

3724 |

467936 |

850901 |

|

А3- Медленно реализуемые активы |

441644 |

447649 |

П3-Долгосрочные пассивы |

6866 |

115225 |

434778 |

332424 |

|

А4- Трудно реализуемые активы |

508022 |

1098670 |

П4-Постоянные пассивы |

520667 |

627958 |

-12645 |

470712 |

|

Баланс |

2127717 |

2591548 |

Баланс |

2127717 |

2591548 |

- |

- |

По результатам анализа ликвидности баланса видно, что на начало и на конец года неравенство А1 > П1 не выполняется, это свидетельствует о том, что у организации недостаточно наиболее ликвидных активов для покрытия наиболее срочных обязательств.

Неравенство А2 > П2 на начало и на конец периода выполняется, это говорит о том, что быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

Неравенство А3 > П3 также выполняется и на начало, и на конец года, что свидетельствует о том, что в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Баланс считается ликвидным, если А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4. Но как видно из данных, представленных в таблице 4, на начало года А4 < П4, а на конец года А4 > П4. Это говорит о том, что баланс на конец 2015 года не является абсолютно ликвидным, что осложняет возможности предприятия отвечать по своим обязательствам.

Для дальнейшей оценки финансового состояния определим показатели оценки прибыльности хозяйственной деятельности и оценки эффективности управления.

Данные показатели, рассчитанные на начало и на конец года, представлены в таблице 5.

Таблица 5

Показатели оценки прибыльности хозяйственной деятельности и оценки эффективности управления за 2015 г.

|

Показатель |

на начало года |

на конец года |

Изменения |

|

Рентабельность всех активов по прибыли до налогообложения |

4,5% |

6,5% |

2,0% |

|

Рентабельность собственного капитала |

14,5% |

21,6% |

7,1% |

|

Рентабельность всех операций по прибыли до налогообложения (общая прибыль на рубль оборота) |

7,5% |

10,2% |

2,7% |

|

Рентабельность основной деятельности |

8,4% |

11,0% |

2,6% |

|

Рентабельность реализованной продукции к затратам на ее производство |

9,2% |

12,4% |

3,2% |

Как видно из таблицы 5, все показатели возросли на конец 2015 года. Так рентабельность всех активов по прибыли до налогообложения возросла на 2% по сравнению с предыдущим годом и составила на конец года 6,5%. Рентабельность собственного капитала возросла на 7,1 % и составила к концу года 21,6%. Рентабельность всех операций по прибыли до налогообложения повысилась на 2,7% и на конец года равна 10,2%. Рентабельность основной деятельности выросла на 2,6% и на конец года составила 11%. Рентабельность реализованной продукции к затратам на ее производство увеличилась на 3,2% по сравнению с предыдущим годом и составила 12,4% на конец 2015 года.

Следующей группой показателей, которые следует рассчитать, являются показатели деловой активности предприятия. Данные показатели, рассчитанные на начало и на конец года, представлены в таблице 6.

Таблица 6

Показатели деловой активности предприятия за 2015 г.

|

Показатель |

на начало года |

на конец года |

Изменения |

|

Коэффициент общей оборачиваемости активов (общая капиталоотдача), оборотов |

0,58 |

0,64 |

0,06 |

|

Оборачиваемость материальных оборотных средств (производственного запаса), оборотов |

3,34 |

4,22 |

0,88 |

|

Оборачиваемость материальных оборотных средств (производственного запаса), дн. |

107,82 |

85,38 |

-22,45 |

|

Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности), оборотов |

2,61 |

1,94 |

-0,67 |

|

Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности), дн. |

137,88 |

185,79 |

47,91 |

|

Оборачиваемость кредиторской задолженности, оборотов |

0,77 |

0,90 |

0,13 |

|

Оборачиваемость кредиторской задолженности, дн. |

466,98 |

401,81 |

-65,16 |

|

Продолжительность операционного цикла, дн. |

245,70 |

271,16 |

25,46 |

|

Продолжительность финансового цикла, дн. |

-221,27 |

-130,65 |

90,62 |

По данным таблицы 6 видно, что коэффициент общей оборачиваемости активов (общая капиталоотдача) вырос на 0,06 оборота и составил на конец года 0,64 оборота. Это говорит о незначительном ускорении кругооборота средств предприятия.

Оборачиваемость материальных оборотных средств (производственного запаса) увеличилась на 0,88 оборота и на конец года составила 4,22 оборота. Значение данного показателя в днях составило 85 дней, что на 22 дня меньше по сравнению с предыдущим годом. Данные показатели говорят о росте эффективности использования запасов.

Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности) снизилась на конец года на 0,67 и составила 1,94 оборота. Значение данного показателя в днях составило почти 186 дней, что на 48 дней больше по сравнению с началом года. Это говорит о том, что скорость погашения дебиторской задолженности уменьшилась, что отрицательно сказывается на ликвидности и платежеспособности предприятия.

Оборачиваемость кредиторской задолженности увеличилась на 0,13 оборота и составила 0,9 оборота. Значение данного показателя в днях составило почти 402 дня, что на 65 дней меньше по сравнению с предыдущим годом. Данные показатели говорят об увеличении скорости погашения кредиторской задолженности предприятия.

Продолжительность операционного цикла возросла на 25 дней и составила на конец года 271 день. Рост данного показателя говорит о том, что увеличилось время между закупкой сырья и получением выручки, что неблагоприятно для организации.

Продолжительность финансового цикла имеет отрицательное значение -131 день, это говорит о том, что продолжительность обращения кредиторской задолженности больше, чем продолжительность операционного цикла.

Далее рассчитаем показатели оценки платежеспособности предприятия. Данные показатели, рассчитанные на начало и на конец года, представлены в таблице 7.

Таблица 7

Показатели оценки платежеспособности предприятия за 2015 г.

|

Показатель |

на начало года |

на конец года |

Изменения |

|

Показатель абсолютной ликвидности (норматив: 0,2 - 0,3) |

0,4 |

0,1 |

-0,3 |

|

Показатель срочной ликвидности (норматив: 0,6 - 1,0) |

0,7 |

0,6 |

-0,1 |

|

Коэффициент текущей ликвидности (норматив: > 2) |

1,0 |

0,8 |

-0,2 |

|

Степень платежеспособности по текущим обязательствам, мес. |

15,6 |

13,4 |

-2,2 |

По данным таблицы 7 видно, что показатель абсолютной ликвидности сократился на конец года на 0,3 и составил 0,1, что ниже нормативного значения.

Показатель срочной ликвидности сократился на 0,1 и составил на конец года 0,6, что является нижней границей нормативного значения.

Коэффициент текущей ликвидности снизился на 0,2 и на конец года составил 0,8, что ниже нормативного значения.

Степень платежеспособности по текущим обязательствам сократилась на 2,2 мес. и составила 13,4 мес. на конец года. Рекомендуемое значение этого показателя ≤ 3 мес. Как видно, значение на конец года значительно превышает рекомендуемое.

Почти все показатели платежеспособности, представленные в таблице 7, не соответствуют нормативным значениям, что говорит о снижении платежеспособности предприятия. Хотя значение показателя срочной ликвидности является нижней границей нормативного значения, но в дальнейшем возможно его снижение, что будет более неблагоприятным для организации.

Следующей группой показателей, которые следует рассчитать, являются показатели оценки финансовой устойчивости предприятия. Данные показатели, рассчитанные на начало и на конец года, представлены в таблице 8.

Таблица 8

Показатели оценки финансовой устойчивости предприятия за 2015 г.

|

Показатель |

на начало года |

на конец года |

Изменения |

|

Уровень собственных средств или коэффициент автономии (норматив: > 0,5) |

0,2 |

0,2 |

0,0 |

|

Соотношение заемных и собственных средств (плечо финансового рычага) (норматив: < 1) |

3,1 |

3,1 |

0,0 |

|

Обеспечение внеоборотных активов собственными средствами (норматив: < 1) |

1,0 |

1,7 |

0,7 |

|

Коэффициент обеспеченности собственными оборотными средствами (норматив: > 0,5) |

0,0 |

-0,3 |

-0,3 |

|

Коэффициент маневренности (норматив: 0,5) |

0,0 |

-0,7 |

-0,7 |

По данным таблицы 8 наблюдается, что уровень собственных средств или коэффициент автономии не изменился в 2015 году и также составляет 0,2, что ниже нормативного значения.

Соотношение заемных и собственных средств (плечо финансового рычага) также не изменилось и составляет 3,1, что выше нормативного значения.

Показатель обеспечения внеоборотных активов собственными средствами вырос по сравнению с началом года на 0,7 и составил 1,7, что выше нормативного значения.

Коэффициент обеспеченности собственными оборотными средствами снизился на 0,3 и составил -0,3. Данный коэффициент ниже нормативного значения. Отрицательное значение данного коэффициента указывает на то, что оборотные активы организации сформированы заёмными средствами, что свидетельствует о высокой задолженности от заемщиков, и как следствие указывает на финансовую нестабильность предприятия.

Коэффициент маневренности составил -0,7 на конец года, что на 0,7 ниже по сравнению с началом года. Данный коэффициент ниже норматива. Отрицательное значение коэффициента говорит не только о плохой финансовой устойчивости, но и о том, что средства были вложены в более трудноликвидные активы (а именно в основные средства), в то время как оборотный капитал формировался за счет заемных средств.

Все показатели финансовой устойчивости не соответствуют нормативным значениям. Это говорит о том, что предприятие в большей степени зависит от заемных источников финансирования и имеет неустойчивое финансовое положение.

Далее определим тип финансовой устойчивости с помощью следующих трех показателей:

Ф1 – Излишек (+) или недостаток (-) собственных оборотных средств:

Ф1 = СОС – ЗЗ, (1)

где СОС – наличие собственных оборотных средств;

ЗЗ – общая величина запасов.

Ф2 – Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов:

Ф2 = КФ – ЗЗ, (2)

где КФ – функционирующий капитал.

Ф3 – Излишек (+) или недостаток (-) основных источников формирования запасов:

Ф3 = ВИ – ЗЗ, (3)

где ВИ – общая величина основных источников формирования запасов.

Расчет данных показателей будет произведен по формулам (1), (2), (3) и представлен в таблице 9.

Таблица 9

Показатели определения типа финансовой устойчивости

|

Показатель |

на начало года |

на конец года |

изменения |

|

Наличие собственных оборотных средств, тыс. руб. (СОС) |

12645 |

-470712 |

-483357 |

|

Функционирующий капитал, тыс. руб. (КФ) |

14249 |

-361434 |

-375683 |

|

Общая величина основных источников формирования запасов, тыс. руб. (ВИ) |

14249 |

-361434 |

-375683 |

|

Излишек (+) или недостаток (-) собственных оборотных средств, тыс. руб. (Ф1) |

-356837 |

-863457 |

-506620 |

|

Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов, тыс. руб. (Ф2) |

-355233 |

-754179 |

-398946 |

|

Излишек (+) или недостаток (-) основных источников формирования запасов, тыс. руб. (Ф3) |

-355233 |

-754179 |

-398946 |

По данным таблицы 9 видно, что и на начало года, и на конец года все три показателя меньше нуля, т.е. Ф1<0, Ф2<0, Ф3<0. Следовательно, исходя из таблицы 10, можно сделать вывод, что предприятие находится в кризисном состоянии.

Таблица 10

Тип финансовой устойчивости [3, 88]

|

Абсолютная независимость |

Нормальная независимость |

Неустойчивое состояние |

Кризисное состояние |

|

|

Ф1 ≥ 0 |

Ф1 ≤ 0 |

Ф1 ≤ 0 |

Ф1 ≤ 0 |

|

|

Ф2 ≥ 0 |

Ф2 ≥ 0 |

Ф2 ≤ 0 |

Ф2 ≤ 0 |

|

|

Ф3 ≥ 0 |

Ф3 ≥ 0 |

Ф3 ≥ 0 |

Ф3 ≤ 0 |

По итогам проведенного анализа делаем вывод, что организация имеет неустойчивое финансовое положение и находится в кризисном состоянии. Об этом говорит увеличение дебиторской задолженности на 80,9%, увеличение краткосрочных обязательств на 15,5%. К тому же основную часть всего капитала предприятия составляет заемный капитал (76%). Баланс организации не является абсолютно ликвидным, т.к. недостаточно наиболее ликвидных активов для покрытия наиболее срочных обязательств. Отрицательно сказывается на ликвидности и платежеспособности предприятия снижение скорости погашения дебиторской задолженности, т.е. снижение оборачиваемости дебиторской задолженности на 0,67 оборотов. Оборачиваемость кредиторской задолженности хоть и возросла в 2015 году, но все равно скорость погашения кредиторской задолженности остается очень низкой (значение данного показателя в днях составило почти 402 дня). Продолжительность операционного цикла возросла, что говорит об увеличение времени между закупкой сырья и получением выручки, что также неблагоприятно для организации. Продолжительность финансового цикла имеет отрицательное значение (-131 день), это говорит о том, что продолжительность обращения кредиторской задолженности больше, чем продолжительность операционного цикла, т.е. организация «живет в долг» и существует острая нехватка денежных средств, которая связана с низкой оборачиваемостью дебиторской задолженности. О высокой задолженности от заемщиков свидетельствует также отрицательное значение коэффициента обеспеченности собственными оборотными средствами.

Для выхода из этого состояния предприятию следует:

- разработать механизм взаимодействия с кредиторами и политику управления кредиторской задолженностью;

- сокращать длительность операционного цикла, т.е. время между закупкой сырья и получением выручки;

- повысить показатель Ф3 за счет увеличения основных источников формирования запасов;

- добиться сокращения размера дебиторской задолженности.

Для того чтобы управлять процессом изменения дебиторской задолженности необходимо:

1. Контролировать состояние расчетов с покупателями и отсроченным (просроченным) платежам.

2. По возможности ориентироваться на большее количество покупателей в целях уменьшения риска неуплаты одним или несколькими крупными покупателями.

3. Следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской над кредиторской задолженностью создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дорогостоящих кредитов банков и займов.

4. Использовать способ предоставления скидок при досрочной оплате.

Таким образом, в данной работе был проведен анализ финансового состояния АО «Серпуховский завод «Металлист» на 2015 год и предложены рекомендации по дальнейшему улучшению состояния организации.

Научный руководитель: Ксенофонтова Оксана Викторовна,

кандидат экономических наук, доцент кафедры экономики, менеджмента и торгового дела», Тульский филиал РЭУ им. Г.В. Плеханова, г. Тула, Россия

Е.

А. Голиченкова

Е.

А. Голиченкова