Сущность кредита выражается в связи по выделению кредитной организацией денежных доходов заемщику в величине и на условиях, предоставленных в договоре.

Кредит можно рассматривать в нескольких аспектах: экономическом, юридическом, и финансовом - как звено финансовой системы государства. Определяя фундамент кредита как экономическую категорию, можно отметить, что он заключается в определенных экономических отношениях, обнаруживающихся между кредитором и заемщиком по причине выделения ссуды в денежной форме.

Кредит представляет собой модель экономического согласия по предоставлению на самовозвратной, срочной и, как норма, платной основе, средств или иного имущества.

Таким образом, в соответствии с действующим гражданским законодательством, использование термина «кредит» по отношению к связи между кредитной организацией и физическим лицом по принятию и возврату денежных доходов, установлено посредством кредитного договора, особенно тактично. Вместе с тем, необходимо отметить, что российское законодательство пока не включает единого обозначения «кредит», в том числе «потребительский кредит». Правовое регулирование института потребительского кредита держит несистемный характер, предполагая общие положения о потребительском кредите в ГК РФ, о займе и кредите, и отдельные вопросы в разнообразных нормативных правовых актах [1].

Потребительский кредит – это реализация торговыми предприятиями потребительских товаров с задержкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера.

В отличие от других типов кредитов, предметом потребительского кредита могут быть как товары, так и деньги. Товарами, продаваемыми в кредит, или оплачиваемыми за счёт банковских ссуд, являются предметы потребления продолжительного использования.

Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае – это коммерческие банки, специальные учреждения потребительского кредита, магазины, и другие предприятия, а с другой стороны – заемщики – люди.

Классифицирование потребительских кредитов может быть проведено по нескольким признакам, например:

- объектам кредитования, субъектам кредитования,

- срокам кредитования, по обеспечению и методу погашения,

- условиям предоставления, по методу взимания процентов.

Активное совершенствование кредитования физических лиц стало одной из главных черт российской экономики последних десятилетий, что привело к возникновению ряда положительных и отрицательных моментов. К положительным сторонам можно отнести следующие: увеличение объемов кредитования населения и экономический рост, который за этим последовал. Используя кредитные инструменты, население превзошло платёжеспособный спрос, что тем самым сказалось на развитии рынка услуг, а также банковского сектора [2].

Малое кредитование позволяет получить денежные средства быстро и с минимальным набором документов. Отметим, что рынок микрофинансирования является молодым и перспективным и в кризисные времена является более устойчивым, чем рынок стандартных банковских кредитов. Его устойчивость обусловлена ростом большим количеством отказов банков в выдаче кредитов в связи со снижением рискованности кредитных портфелей. В таких условиях в качестве оптимального решения для бизнеса выступают программы микрофинансирования.

Потенциал малого бизнеса в России пока остается нереализованным, т.к. существующие законодательные условия ограничивают его рост. Необходимо выявлять возможность оценить ресурсное обеспечение предприятия, взаимодействие ресурсов и их влияние на эффективность инновационной деятельности предприятия [3]. К инновационному потенциалу малого предприятия относят: человеческие, технические, материальные, информационные и иные возможности, которые позволяют предприятию реализовать поставленные инновационные цели [4, 5].

Существует и обратная сторона рассматриваемого явления процессов кредитования. В последнее время многие эксперты и специалисты в финансовой сфере подчеркивают серьезность роста долговой нагрузки на заемщиков — физических лиц. Тем самым, в будущем это может привести к весьма негативным последствиям как в экономическом, так и социальном аспектах. Причин здесь много, но первостепенной является то, что это недостаток четкого законодательного регулирования данных отношений.

По статистике Банка России, на 2015 год всеобщий объем просроченной задолженности по кредитам, выданным физическим лицам, составлял 12,5%, и эта цифра продолжает расти. Кредитный портфель при этом с 2015 года уменьшился на 10,4%, т.е. что непосредственно связанно со спадом инвестиционной активности и проблемами поиска качественных заемщиков в корпоративном кредитовании. Также, идет осуществления процесса закредитованности населения. Повышаются количества и объемы кредитов на одного заемщика [6].

В России динамика основных данных потребительского кредитования в 2014–2015 гг. определялась главным образом состоянием на внешних рынках, приостановлением роста российской экономики, а также эволюцией курса рубля. В 2015 году обозначались умеренные темпы прироста кредитования: объединенный объем кредитов экономике (нефинансовым организациям и физическим лицам) возрос до 7,6 % (за 2014 год — на 25,9 %) и набрал 44,0 трлн. рублей. Объемы потребительского кредитования в России хоть и характеризуются ежегодным ростом, но при этом снижается их темп роста.

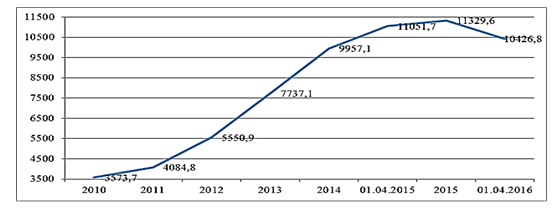

Рисунок 1 - Объемы потребительского кредитования в России в 2010–2016 гг., млрд.руб.[7]

Отсюда следует, что до 2013 года отмечался ежегодный темп роста потребительского кредитования в среднем на 20%. С 2014 года можно проследить понижение темпов роста на уровне 12% в год. На 01.04.2016 года размер потребительского кредитования ниже уровня соответствующего периода 2015 года на 5,7%.

Шансы совершенствования потребительского кредитования в России довольно неоднозначны, т.к. он является наиболее приемлемой формой кредитования населения для приобретения товаров и услуг, и укрепления тем самым инновационного потенциала российской экономики, но на данный период существует достаточно проблем, удерживающих развитие потребительского кредитования в России. Лишь после устранения всех проблем и совершенствования кредитной системы можно говорить о дальнейшем улучшении и тенденциях к росту потребительского кредитования в России.

Е.

В. Ершова

Е.

В. Ершова