Анализ эффективности деятельности отдельного банка и выяснения его рыночных позиций в конкурентной среде является предпосылкой формирования четкой и реалистичной стратегии. Сейчас уже не требует доказательств то, что в современных экономических условиях ни одно предприятие или организация не может успешно функционировать без разработки концептуальных основ своего развития, которые формулируются в виде стратегии.

В последнее время стратегической деятельности, стратегическому планированию и управлению в экономической литературе уделяется значительное внимание, а в теории управления это направление даже признано за отдельный предмет исследования. Однако изучению особенностей формирования стратегии деятельности банковских учреждений и методам ее практической реализации в условиях отечественного рынка внимания уделяется значительно меньше.

Финансовое планирование кредитных организаций отличается тем, что оно направлено на преобразование стратегических целей и задач банка в конкретные (абсолютные и относительные) значения результативных финансовых показателей деятельности банковского учреждения через реализацию комплекса мер в сфере финансов. Продукты финансового планирования следующие:

– построение целевой финансовой модели банка;

– определение целевых значений параметров системы (банка);

– обоснование прогнозных показателей финансовых результатов;

– построение прогнозного баланса;

– разработка плана банковских операций, бюджета банка и бюджетов структурных подразделений;

– составление плана организационных мероприятий и определения ответственных за их выполнение.

Финансовое планирование является составляющей общего процесса управления финансовой деятельностью банка. Финансовый план включает расчет финансовых результатов деятельности банка на плановый период, а также необходимых для этого финансовых, материальных и человеческих ресурсов. В процессе финансового планирования устанавливаются плановые значения показателей банковского баланса и отчета о прибылях и убытках. После завершения планового периода фактические результаты сравниваются с плановыми, выявляются причины отклонений и резервы улучшения деятельности.

Финансовая стратегия является элементом общей стратегии, так как представляет собой комплекс долгосрочных целей финансовой деятельности банка. Важность данной стратегии определяется тем, что финансовая деятельность является основным направлением работы любых типов кредитно-финансовых учреждений. Это подтверждается во всех аспектах их функционирования:

– на рынке капитала кредитно-финансовое учреждение выступает в качестве финансового посредника;

– свою деятельность банк ведет на финансовом рынке;

– в качестве продукции банк предоставляет финансовые услуги;

–сотрудниками банка в основном являются специалисты в области финансовой деятельности.

Финансовая стратегия предприятия обеспечивает:

–формирование и эффективное использование финансовых ресурсов;

–выявление наиболее эффективных направлений инвестирования и сосредоточение финансовых ресурсов на этих направлениях;

–соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия;

–определение главной угрозы со стороны конкурентов, правильный выбор направлений финансовых действий и маневрирование для достижения преимущества над конкурентами;

–создание и подготовку стратегических резервов;

–ранжирование и поэтапное достижение целей.

Финансовая стратегия включает в себя методы и практику формирования финансовых ресурсов, их планирование и обеспечение финансовой стойкости предприятия. Всесторонне учитывая финансовые возможности предприятий, объективно оценивая характер внешних и внутренних факторов, финансовая стратегия обеспечивает соответствие финансово-экономических возможностей предприятия условиям, сложившимся на рынке. Финансовая стратегия предусматривает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения. Цели финансовой стратегии должны подчиняться общей стратегии экономического развития и направляться на максимизацию прибыли и рыночной стоимости предприятия.

На базе финансовой стратегии формируется финансовая политика коммерческого банка, целью которой является создание эффективной системы управления финансовыми потоками [1].

Одним из условий достижения высокого уровня эффективности бизнеса является сбалансированность управления, сосредоточение внимания одновременно на разных направлениях деятельности. Стратегические планы, разрабатываемые в банках, сосредоточены на финансовых показателях. При этом показатели основной деятельности в системе управления используются ограниченно и отходят на второй план. В результате эффективность финансовой стратегии в общем процессе стратегического финансового управления остается низкой.

С целью решения данной проблемы на практике используются различные подходы, ориентированные на использовании не только финансовых, но и других, связанных с ними показателей, а также сосредоточенные на реализации финансовой стратегии, а не только ее разработке.

В современных условиях популярным среди наиболее развитых западных компаний является подход, основанный на использовании концепции Balanced Scorecard (система сбалансированных показателей, BSC), которая представляет собой фактически систему стратегического управления организацией на основе измерения и оценки ее эффективности по набору показателей, подобранным таким образом, чтобы учесть все существенные (с точки зрения стратегии) аспекты ее деятельности (финансовые, производственные, маркетинговые) [2].

Концепция сбалансированной системы показателей рассмотрена в научных трудах зарубежных и отечественных ученых, таких как С. В. Андрос, Р. Каплан, Д. Нортон, Н. Г. Маслак, Р. Хервиг, Ф. И. Шпиг.

Внедрение BSC отечественными банками происходит чрезвычайно медленными темпами, главными причинами этого являются:

– большая стоимость внедрения данного подхода;

– необходимость существенных изменений в организационной структуре банка.

Однако использование только финансовых показателей при разработке финансовой стратегии банка может означать, например, его переход исключительно на спекулятивные операции. Примером подобной неверной стратегии является кризис 1998 года в России, когда в результате правительственного дефолта обанкротилось значительное количество банков из тех, что вели преимущественно спекулятивные операции, играя на рынке облигаций внутреннего правительственного займа, несмотря на тот факт, что эксперты предсказывали повышенную рискованность данного вида операций [5].

Также направлением неправильно выбранной финансовой стратегии для банка может быть ориентация на привлечение депозитов при любых условиях и любой ценой. В ситуации экономического спада и падения спроса на кредиты, банки, привлекающие большое количество депозитов, рискуют в момент возврата вкладов оказаться в кризисном состоянии, расплачиваясь с вкладчиками собственными средствами. Таким образом, при разработке финансовой стратегии следует обязательно принимать во внимание не только финансовые, но и другие показатели, характеризующие деятельность организации. При этом максимум внимания следует уделять процессу реализации выбранной стратегии.

Сбалансированная система показателей, авторами которой являются Роберт Каплан и Дэвид Нортон, аналогично традиционным системам анализа, как основу использует финансовые показатели с акцентом на показатели нефинансового характера, обеспечивая тем самым комплексный (сбалансированный) подход к оценке материальных и нематериальных активов компании [3].

Основными элементами BSC являются: финансы (репутация банка в глазах владельцев); клиенты (репутация банка в глазах клиентов); внутренние бизнес- процессы (какие из них необходимо оптимизировать); обучение и развитие (возможности роста и развития банков и их работников). Взаимозависимость главных направлений концепции BSC представлена на рисунке 1.

Главным назначением BSC является:

– усиление стратегии бизнеса;

– информирование каждого работника о стратегических целях;

– мониторинг и обратная связь внутри структурных подразделений банка.

Банк может внедрять стратегическое финансовое управление на основе системы сбалансированных показателей, модифицируя ее в соответствии с собственными потребностями и целями [4].

Рисунок 1 – Взаимозависимость главных направлений концепции BSC

Обязательные составляющие BSC следующие:

– измерение (финансы, клиенты, внутренние процессы, обучение и рост);

– причинно-следственная связь;

– задачи;

– измерители;

– цели;

– инициативы.

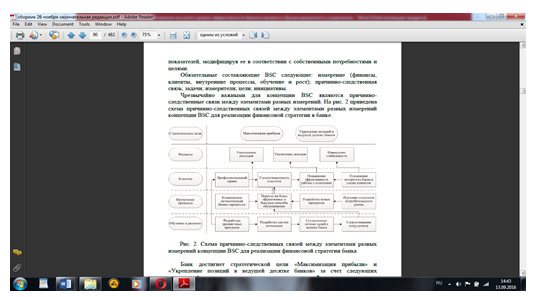

Чрезвычайно важными для концепции BSC являются причинно-следственные связи между элементами разных измерений. На рисунке 2 приведена схема причинно-следственных связей между элементами разных измерений концепции BSC для реализации финансовой стратегии в банке.

Банк достигнет стратегической цели «Максимизация прибыли» и «Укрепление позиций в ведущей десятке банков» за счет следующих показателей, находящихся в плоскости перспективы «Финансы»:

– увеличение доходов;

– уменьшения расходов;

– повышение стабильности.

Уменьшить расходы поможет переход на более эффективные и быстрые способы обслуживания. Для реализации параметра «Увеличение доходов» банк должен достичь показателя, находящегося в плоскости перспективы «Клиенты», а именно: повышение эффективности работы с клиентами. Это возможно лишь при условии одновременной реализации направлений «Повышение авторитета банка в глазах клиентов» и «Удовлетворение клиентов», то есть, обеспечения «Профессионального сервиса». «Повышение стабильности» можно достичь, реализуя направление «Повышение авторитета банка в глазах клиентов».

Рисунок 2 – Схема причинно-следственных связей между элементами разных измерений концепции BSC для реализации финансовой стратегии банка

Для того, чтобы клиент остался доволен, необходимо обеспечить «Переход на более эффективные и быстрые способы обслуживания» на перспективу «Внутренние процессы». Для этого банк должен достичь таких показателей, как «Комплексная автоматизация бизнес-процессов», «Разработка новых продуктов», «Изучение сегментов потребительского рынка», а также «Удовлетворение сотрудников» с перспективы «Обучение и развитие».

Для того, чтобы обеспечить «Удовлетворение сотрудников», банк одновременно должен достичь следующих показателей: «Разработка тренинговых программ», «Соотношение личных целей с целями банка» и «Разработка систем мотивации».

Необходимо отметить, что характер соотношения между некоторыми показателями может отличаться в каждом конкретном случае реализации концепции BSC. Кроме того, можно как угодно подробно детализировать показатели, определять между ними взаимозависимость и выделять дополнительные измерения.

При выборе показателей для построения системы сбалансированных показателей принципиально важно наличие данных, перечень выбранных ключевых показателей может пополняться.

Таким образом, формирование финансовой стратегии еще не выступает гарантией достижения декларируемых в ней целей. Для достижения указанных в стратегии целей, необходимо сфокусироваться одновременно на процессах преобразования сложившихся целей в реальные меры и использовать взаимосвязанные показатели для оценки эффективности деятельности банка. Использование системы стратегического финансового управления на основе системы сбалансированных показателей предусматривает возможность выбора такой системы, которая больше всего подходит определенному банку, и ее адаптации к условиям функционирования банка.

Amayak Ayvazov

Amayak Ayvazov