Потребительское кредитование является одним из важнейших направлений в функционировании коммерческих банков, которое выступает в качестве существенного по значимости источника получения высокого финансового результата. В современных экономических реалиях процентные доходы, получаемые банками от предоставления кредитов, составляют большую часть всех доходов банка, что показывает значимость потребительского кредитования для развития конкретного банка. При этом, несмотря на негативные тенденции в банковском секторе, начавшиеся с конца 2014 года, объем предоставляемых кредитов в национальной валюте не показывает резкого спада (таблица 1), хотя темы роста потребительского кредитования имеют тенденцию к снижению.

Таблица 1 – Объем предоставленных кредитов коммерческим банками физическим лицам в рублях (млрд. руб.) [1]

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

За 10 месяцев 2016 г. |

|

Объем кредитов, предоставленных коммерческими банками физическим лицам |

7492,7 |

9719,9 |

11329,5 |

10395,8 |

Все это делает разработку стратегии потребительского кредитования важнейшим этапом в разработке стратегии развития банка в целом. При этом разработка стратегии банковского кредитования в современных условиях должна отвечать множеству требований: не только минимизировать риски банка, связанные с невозвратом предоставленных кредитов, но стимулировать спрос на предоставляемые в банках виды потребительских кредитов. Таким образом, правильно выбранная стратегия кредитования должна не только позволить выжить банку в непростых условиях существования российского банковского сектора, но и привлечь клиентов в условиях многообразия видов потребительских кредитов, предлагаемых коммерческими банками страны.

Стратегия потребительского кредитования коммерческого банка представляет собой основные принципы, приоритеты и цели конкретного банка на кредитном рынке, которые закреплены совокупностью норм и правил предоставления потребительских кредитов.

Разработка стратегии потребительского кредитования происходит во взаимосвязи со специализацией банка, макроэкономической ситуацией в стране, региональными особенностями, уровнем развития кредитных услуг в конкретном банке и в стране в целом.

Для современной российской банковской системы характерен переход к политике дифференциации услуг по рынкам и клиентам, которая предполагает установления предельного соотношения риска / доходности, уровня ликвидности в зависимости от сегментации рынка. Для построения успешной стратегии потребительского кредитования в банке следует обращать внимание на три основных составляющих:

- стратегия потребительского кредитования должна соответствовать долгосрочным целям банка;

- стратегия потребительского кредитования должна четко соответствовать имеющимся у банка собственным ресурсам и учитывать конкурентные преимущества банка;

- стратегия потребительского кредитования должна находиться во взаимоувязке с кредитными стратегиями банков – конкурентов [2].

Учитывая эти ключевые составляющие разработанная стратегия потребительского кредитования в коммерческом банке должна содержать конкретные целевые ориентиры: например, объем выданных потребительских кредитов в общем кредитном портфеле или общем объем активов; ежегодные темпы роста и т. п. Только при установленных целевых ориентирах можно оценить эффективность разработанной стратегии потребительского кредитования в банке.

При разработке стратегии потребительского кредитования в любом коммерческом банке необходимо оценить и ограничения, которые будут препятствовать возможности получения кредита.

Во-первых, это ограничения, относящиеся к потенциальному заемщику. Стратегия потребительского кредитования может ограничивать возраст потенциальных заемщиков, стаж их работы как на последнем месте работы, так и в совокупности за ряд лет, минимальный размер среднемесячного дохода, количество действующих кредитных обязательств и т.д.

Во-вторых, ограничения, связанные с кредитными лимитами. Это могут быть предельные лимиты на одного заемщика при предоставлении потребительских кредитов без обеспечения и с обеспечением, на группы взаимосвязанных заемщиков.

Установление ограничений при выдаче потребительских кредитов не повышают спрос на них, однако защищают банк от предоставления потребительских кредитов с высоким уровнем риска.

При разработке стратегии потребительского кредитования также следует выявлять общебанковские тенденции в предоставлении потребительских кредитов с учетом экономической ситуации в стране и в банковском секторе. Анализ современных тенденций кредитования – важнейший этап в разработке стратегии потребительского кредитования банке, которая позволит не только повысить эффективность предоставления потребительских кредитов, но и повысить спрос на такие потребительские кредиты среди клиентов.

Современной тенденцией в разработке потребительского кредитования в коммерческих банках можно считать направленность банков на повторное привлечение к кредитованию заемщиков, ранее добросовестно исполнивших свои обязательства перед банком. Такая тенденция сформировалась из-за того, что в 2011 - 2014 годы был предоставлен рекордный объем необеспеченных кредитов, которые в итоге привели к росту объемов просроченной задолженности в кредитном портфеле большинства крупных банков страны. Поэтому уже с конца 2015 г. банки в секторе розничного кредитования переориентировали свою кредитную политику на работу с благонадежными клиентами, а не ориентировались на привлечение новых клиентов.

В современных экономических условиях банки в качестве повышения спроса на потребительские кредиты предлагают специальные условия и для лиц, получающих на счета в банке заработную плату или пенсию. Это позволяет банкам четко оценивать уровень получаемых клиентом доходов, а также возможность погашать кредитные обязательства безакцептно с зарплатных счетов, что также позволяет минимизировать риски невозврата. Для таких клиентов банки формируют пониженные процентные ставки, повышенные лимиты и сроки кредитования. Эту тенденцию можно проследить на примере таких крупных игроков на рынке потребительского кредитования, как ПАО «Сбербанк России», АО «Россельхозбанк» ПАО «ВТБ 24», Альфа – банк и др., которые понижают ставки по потребительскому кредитованию в среднем на 2,5-5,5% для участников зарплатного проекта. Банки также повышают и кредитные лимиты для клиентов, получающих заработную плату на счет в банке: так, Альфа – Банк увеличивает кредитный лимит для таких клиентов до 2 млн. руб. по сравнению с 1 млн. руб. для остальных клиентов; АО «Россельхозбанк» до 1,5 млн. руб. по сравнению с 750 тыс. руб. для остальных клиентов.

Такая стратегия потребительского кредитования, направленная на работу с действующими клиентами, позволяет не только формировать повышенный спрос на потребительские кредиты среди клиентов банка, но и снижать риски невозврата займов, что очень актуально в современных экономических условиях.

Современной тенденцией в стратегии потребительского кредитования также является и ориентация на клиентов, работающих в более стабильных секторах экономики или на пенсионеров. Это также обуславливается стремлением банков при реализации кредитной стратегии минимизировать риски невозврата займов. В связи с этим банки предлагают специальные условия кредитования для сотрудников бюджетной сферы, военнослужащих и пенсионеров. Эти категории граждан, как правило. имеют более стабильный доход в любой экономической ситуации. Такой стратегии кредитования придерживаются АО «Сбербанк России», ПАО «ВТБ24», АО «Россельхозбанк», ПАО «Росбанк» и др.

При разработке стратегии потребительского кредитования в коммерческих банках следует особое внимание уделять процентной политике, которая должна одновременно приносить прибыль коммерческому банку от предоставления кредитов, но при этом и быть привлекательной для потенциальных заёмщиков. Процентные ставки по кредиту – первое на что обращают внимание клиенты при выборе банка для осуществления потребительского кредитования. Чем ниже заявленная процентная ставка, тем выше спрос на данный продукт. Однако коммерческий банк не может понижать ставку по потребительскому кредиту не может быть меньше ключевой ставки рефинансирования и должна обеспечивать формирование прибыли для коммерческого банка от предоставления потребительского кредита.

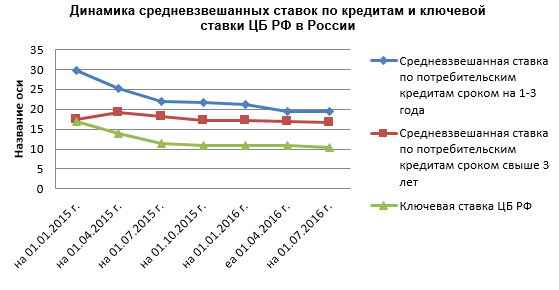

В связи с этим стратегия потребительского кредитования в коммерческом банке должна определять и процентную политику, которая должна быть гибкой и меняться в зависимости от изменяющихся внешних условий. В современных экономических условиях когда ключевая ставка рефинансирования ЦБ РФ имеет тенденцию к снижению, процентные ставки по потребительским кредитам также идут на снижение (рисунок 1) .

Рисунок 1 – Динамика средневзвешенных ставок по кредитам в ключевой ставке ЦБ РФ В России в период с 01.01.2015 г. По 01.07.2016 г.

[автором подготовлен самостоятельно с использованием данных источника 3]

При этом банки разрабатывают и специальные ставки для привлечения потенциальных заемщиков. Кроме выше описанной тенденции по снижению ставок для действующих клиентов, коммерческие банки в современных условиях понижают процентные ставки по потребительским кредитам, обеспеченным программами страховой защиты. Так, большинство коммерческих банков реализуют через страховые компании – партнеры банка, защиту клиентов при предоставлении им потребительских кредитов с покрытием риском установления нетрудоспособности и смерти заемщика в пользу кредитора. Таким образом, заемщик, присоединившийся к программе страховой защиты, приобретенной непосрдетсвенно в банке при получении потребительского кредита, получает пониженную процентную ставку, а банк минимизирует риск невозврата кредита, так как он является первым выгодоприобреталем по договору страхования. При этом в настоящее время банки совместно со страховыми компаниями разрабатывают и страховые программы с дополнительным покрытием – защитой от потери работы по причине ликвидации организации или сокращения штата.

Система применения пониженных процентных ставок также осуществляется коммерческими банками при предоставлении целевых потребительских кредитов, по которым обязательно подтверждение целевого использования заемных средств. Среди набирающих популярность целевых потребительских кредитов, предоставляемых с пониженной ставкой, можно отметить рефинансирование потребительских кредитов, полученных клиентом в сторонней кредитной организации. Таким образом, банки привлекают в состав своих клиентов новых заемщиков, которые имею положительную кредитную историю в других банках. При этом им предоставляется кредит по сниженной процентной ставке для погашения ранее полученного кредита, что повышает уровень лояльности потенциального клиента к коммерческому банку. После осуществления рефинансирования лояльность клиента к банку, как правило, повышается и он остается в числе действующих клиентов банка и покупает у него кредитные продукты. Такая тенденция в потребительском кредитовании стала активно использоваться с конца 2015 г. и весь 2016 г. ПАО «ВТБ24», ПАО «Сбербанк России», ПАО «ПочтаБанк», АО «Россельхозбанк» активно предлагают кредиты на рефинансирование ранее полученных кредитов в сторонних банках под ставку от 12,9%, что существенно ниже среднерыночной ставки по потребительским кредитам.

Также современной тенденцией в потребительском кредитования является подготовка персонифицированных предложений отдельным клиентам, которые поступают им по SMS или по телефону. Такие персональные предложения формируются для значимых клиентов банка, которым предлагается повторное кредитование под сниженные проценты. Многие банки формируют список предодобренных кредитов для ключевых заемщиков, которые клиенты могут получить по минимальному пакету документов (зачастую паспорту) и под специальные процентные ставки. Это не только формирует повышенный спрос среди благонадежных клиентов, но и позволяет оставить таких клиентов в коммерческом банке. Развитие системы предодобренного кредитования – главная тенденция при разработке стратегии потребительского кредитования, реализуемая коммерческими банками страны на 2017 год.

Вторым фактором, повышающим спрос на потребительски кредиты в России, служит скорость рассмотрения обращения потенциального клиента с момента подачи им кредитной заявки. Так, современная тенденция в потребительском кредитовании такова, что клиенты желаю получить кредит в максимально короткие сроки и не готовы ожидать более трех дней для получения решения. В этой связи коммерческие банки при формировании стратегии потребительского кредитования стараются внедрять скорринговые системы анализа потенциальных заемщиков, которые помогают сократить срок рассмотрения заявки от нескольких часов до одного – двух рабочих дней. Первыми банками, которые внедрили такие системы при анализе заявки потенциального заёмщика стали банки, работающие в системе экспресс –кредитования (ОТП банк, Совкомбанк, Альфа –Банк). В настоящий момент все крупные игроки на рынке потребительского кредитования (ПАО «Сбербанк России, ПАО «ВТБ24», АО «Россельхозбанк») также внедрили скорринговую систему, которая, в первую очередь, повышает скорость рассмотрения кредитной заявки, что повышает спрос на потребительские кредиты.

Таким образом, стратегия потребительского кредитования в коммерческих банках является не только документом, закрепляющим правила предоставления кредитов, но и за счет грамотного подхода к ее составлению и инструментом, позволяющим повышать спрос на кредиты среди потенциальных заемщиков. Для разработки эффективной стратегии потребительского кредитования необходимо учитывать не только внутренние ресурсы и цели банка, но и внешние факторы, ситуацию на рынке потребительского кредитования, анализировать действия банков –конкурентов. Современная стратегия потребительского кредитования должна быть гибкой, учитывать интересны не только банка, но и потенциального клиента, так как только в этом случае результатом стратегии потребительского кредитования станет стратегический план с эффективными программами кредитования, приносящими прибыль банку и пользующимися спросом среди населения.

Научный руководитель: Бабанов Владимир Николаевич,

доктор экономических наук, профессор, профессор кафедры экономики, менеджмента и торгового дела Тульского филиала РЭУ им. Г.В. Плеханова, г. Тула, Россия

Nataliya Kapystina

Nataliya Kapystina